我们首先回到 2000 年,那时我还是 PayPal 的 CFO。 2000 年 3 月,我们刚以 5 亿美金的估值融了 1 亿美金。一个月以后,纳斯达克暴跌,年中的时候有个小反弹,然后就一路大跌到了年底。 Michael Moritz(红杉合伙人)很快提供了他们的建议:要认识到当下的情况,扩充现金流,成为赚钱的生意。 对于我们团队来说,那是一个非常现实的时刻,我们的现金流只够 7 个月的时间。所以我们:

1)进行各种运营成本的测算2)把产品市场需求的匹配点转化为盈利的生意

2000 年 6 月我们开始平台抽佣,后来又推出了创新的反诈骗机制等。最终,到 2002 年的时候,我们达到了 2.5 亿美金的年收入,并且盈利,公司价值也超过了十亿美金。 今天,Paypal 市值是 900 亿美金,每年的收入是 250 亿美金,并有 40 亿美金的税前净利润。

这一切都是因为我们必须生存下来,必须专注,必须创新。 而基于当下的宏观形势、各种压力,我们觉得和大家分享下现在市场到底在发生什么,为什么发生这些事情,以及对你来说未来会如何演变及应对,都是非常有价值的。 总而言之,这不是一个需要焦虑的时刻,只是需要暂停和重新思考。

在后面的内容里,我们会讲到

我们是如何走到现在这种情况的?宏观环境的情况如何?二级市场的表现是怎样的?历史能告诉我们什么?如何变得更强大?如何更好地领导?下一步该怎么做?

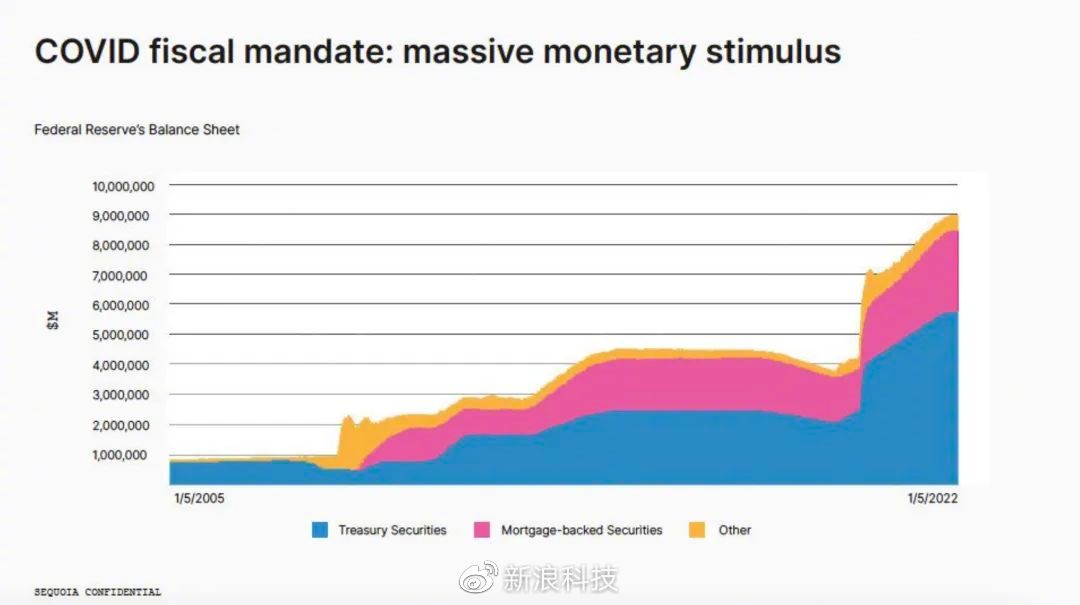

在疫情之后,美国政府推出了大量的资金刺激政策,来刺激经济复苏,这防止了经济的衰退,但同时带来了很多问题。

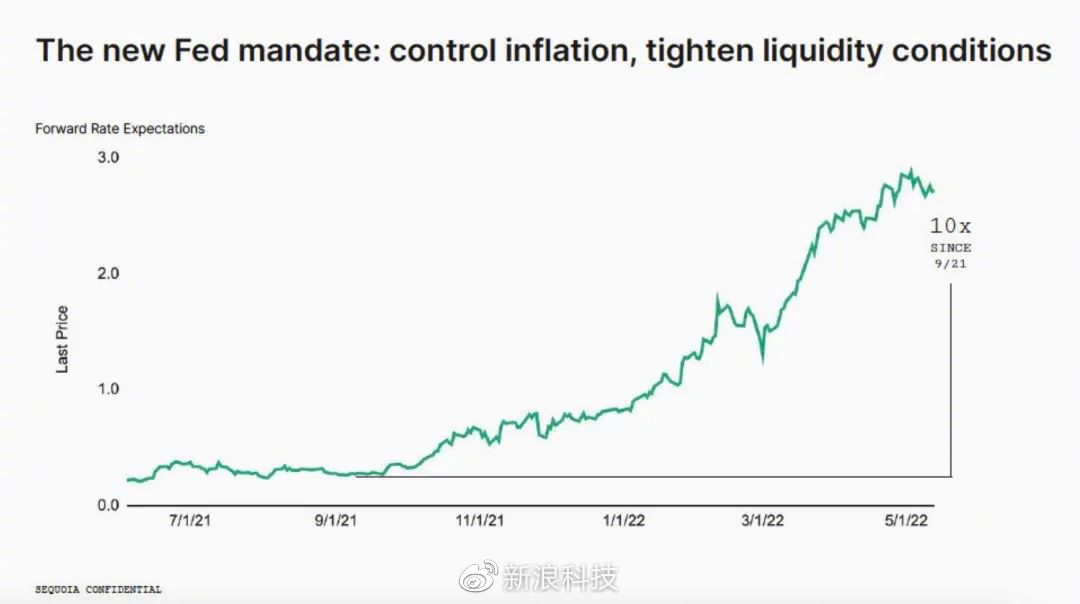

从 2022 年以来,各种通胀、战争等带来的问题,让人们不仅对当下的通胀感到担忧,更严重的是,从债券市场来看,人们对未来五年的长期通胀问题的担心程度之高,是历史上少见的。

所以,美联储现在最大的目标就是:

控制通胀和收紧流动性。 而美联储的两个核心工作就是最大化就业率及控制物价稳定,目前的情况大家都认为他们没有做好自己的工作。

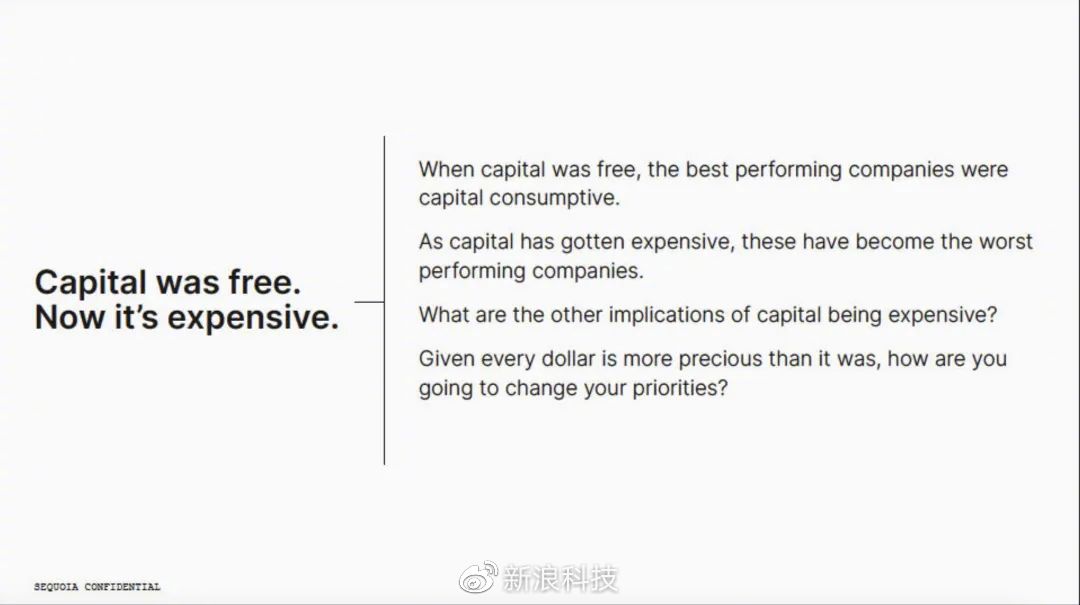

于是,过去一段时间里,最大的变化就是“资本”从免费的,变成了昂贵的。 由于市场的这个变化,原来表现最好的资产,比如科技、生物科技、和一些新的 IPO 公司,变成了当下表现最差的资产。简单来说,就是这个世界在重新衡量当资本变昂贵时,什么样的商业模式是有价值的。 如果这只是 PS 倍数的一点调整还好,但目前看来,各项指标都预示着经济的进一步恶化,所以最终可能不是简单的估值调整的问题。 我们现在刚开始看到一些资本变昂贵后带来的结果。比如举一个房地产领域的例子,在过去的六个月里,因为资金成本变化的原因,同样的房子的按揭贷款已经增长了 67%,这是过去 50 年来最大的变化,并把房市带回了房地产泡沫的时候。

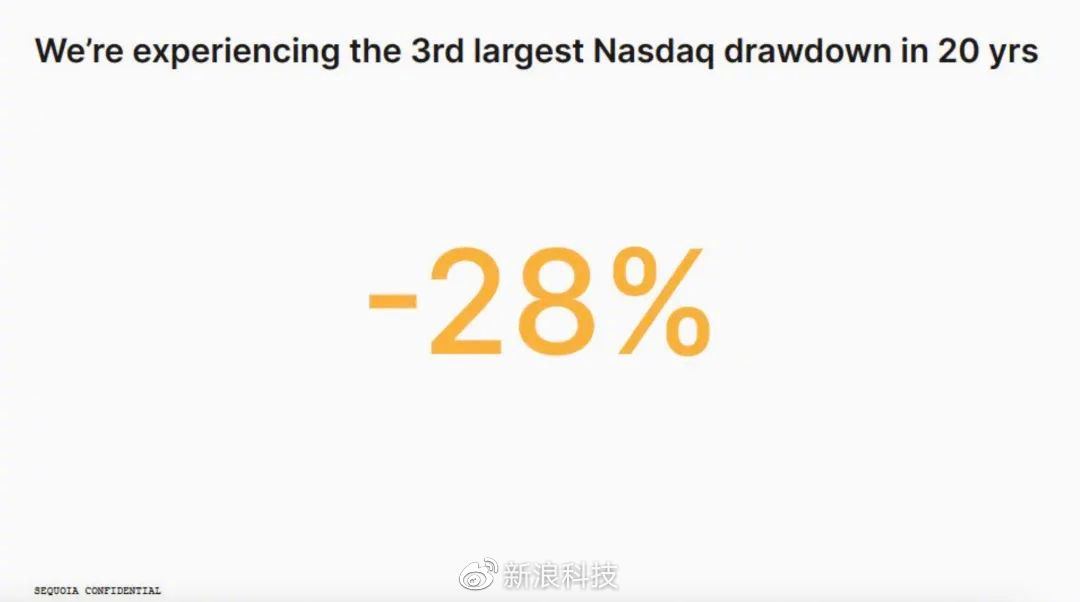

从二级市场的角度来看,我们正在经历纳斯达克过去 20 年历史上的第三大回撤。 过去六个月里,科技市场蒸发了难以想象的市值。

虽然目前还不算 2001 年或 2008 年,但纳斯达克从去年 11 月以来跌去了 28%。

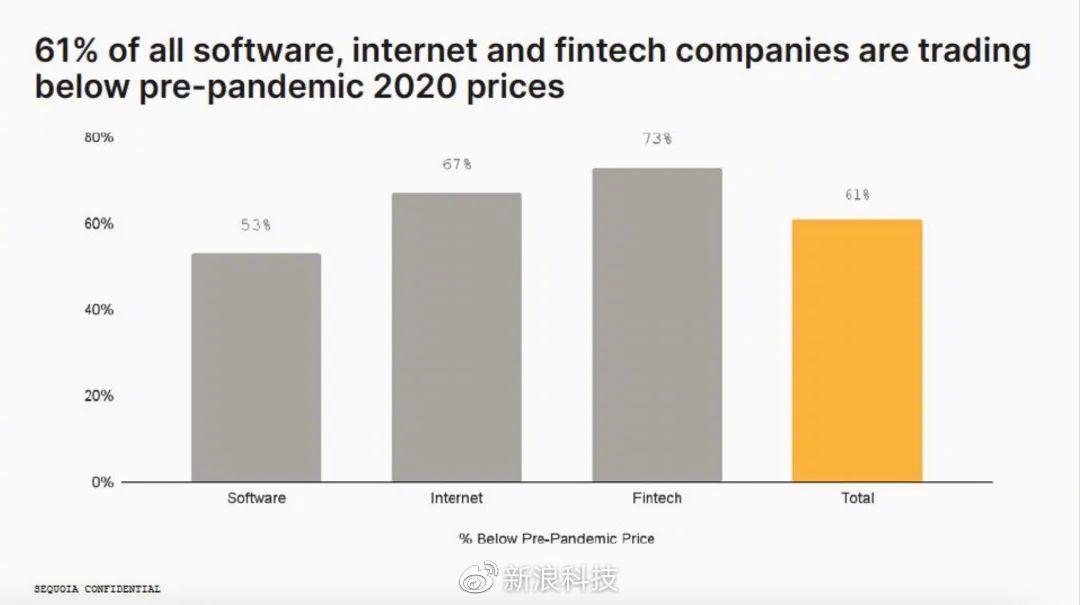

宏观来看,市场并没有互联网泡沫或经济危机的时候那么大的挑战,但如果我们不只是看大盘股,会看到更多细节。

所有的软件、互联网和金融公司里,有 61% 的公司目前的市值低于 2020 年疫情前的价格。

这相当于市场全然无视了这些公司这两年的发展,而这些公司在这两年里大多都实现了收入和利润的翻倍。

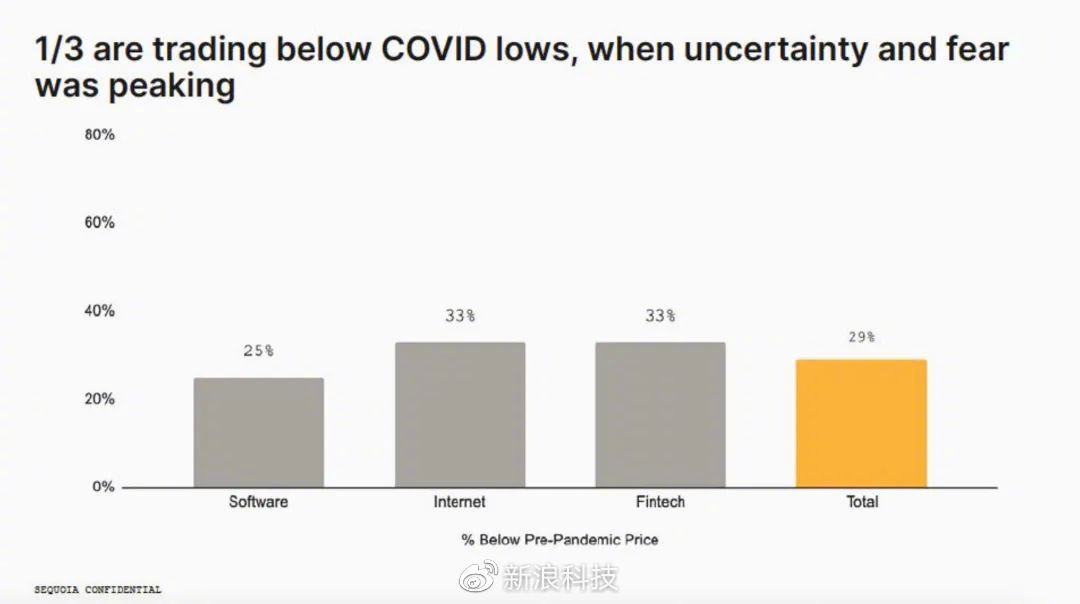

此外,还有 30% 以上的公司目前的市值是低于疫情最恐慌期间的最低点的。

我们知道因为很多的经济政策等的实行,这些公司的股价在疫情期间曾经很快复苏,但现在当这些政策取消了之后,市场明显认为当下的估值体系并不适用于当时的情况,甚至也不适用于去掉所有免费的钱与政策之后的情况。

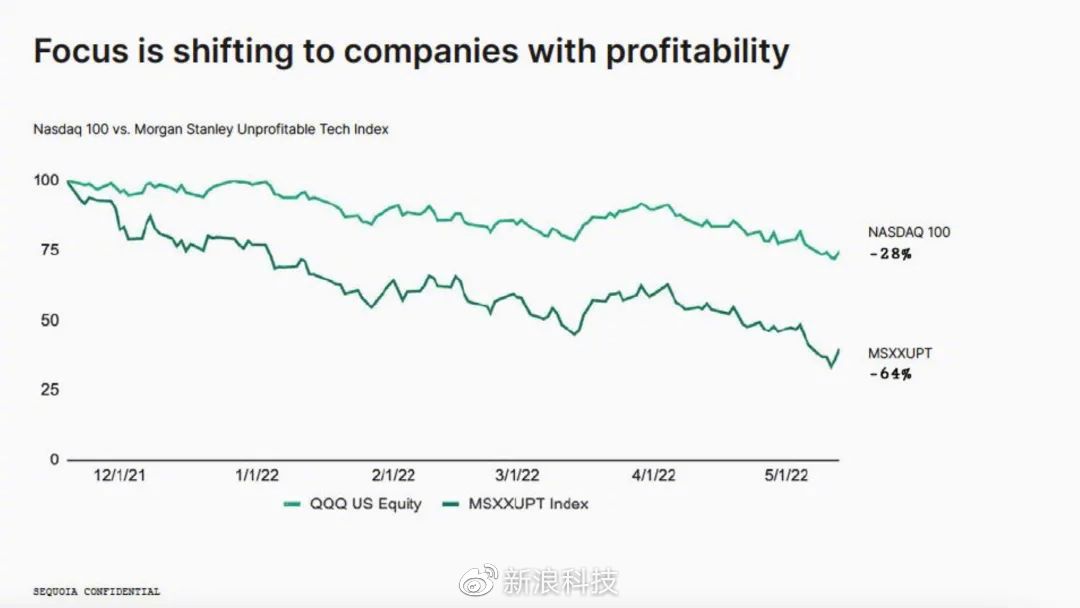

而且,不计代价的增长也不会被认可了,不计代价增长而获得回报的时代过去了。

我们看到,企业的估值倍数体系在过去六个月里跌去了一半,并且已经跌到了过去十年平均值以下。如果算上对增长系数的调整,这个数字就更低了。 在通胀、加息和战争等的影响下,投资人更多的开始关注企业的短期确定性,资本变得越来越值钱,宏观不确定性越来越高,使得投资人越来越不肯为长期增长预期付费。

所以,市场关注点开始向盈利公司转移,结果就是摩根斯坦利的未盈利科技公司指数跌去了 64%。

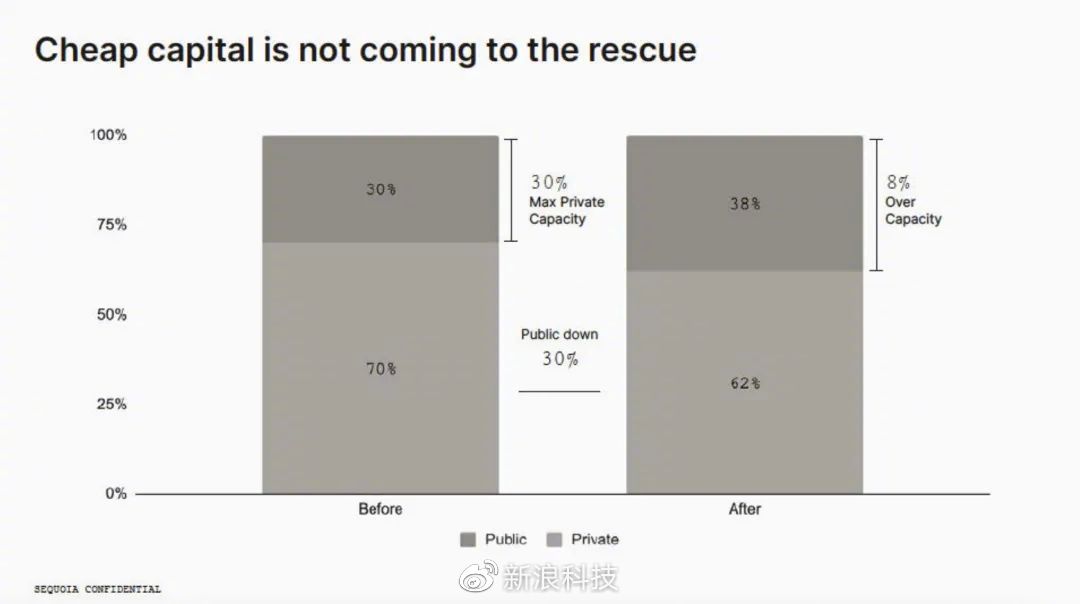

和以往不同,廉价资本也不会再来救市了。

一些大的对冲基金过去几年里在一级市场里非常活跃,但他们现在首先要处理自己在二级市场的亏损。

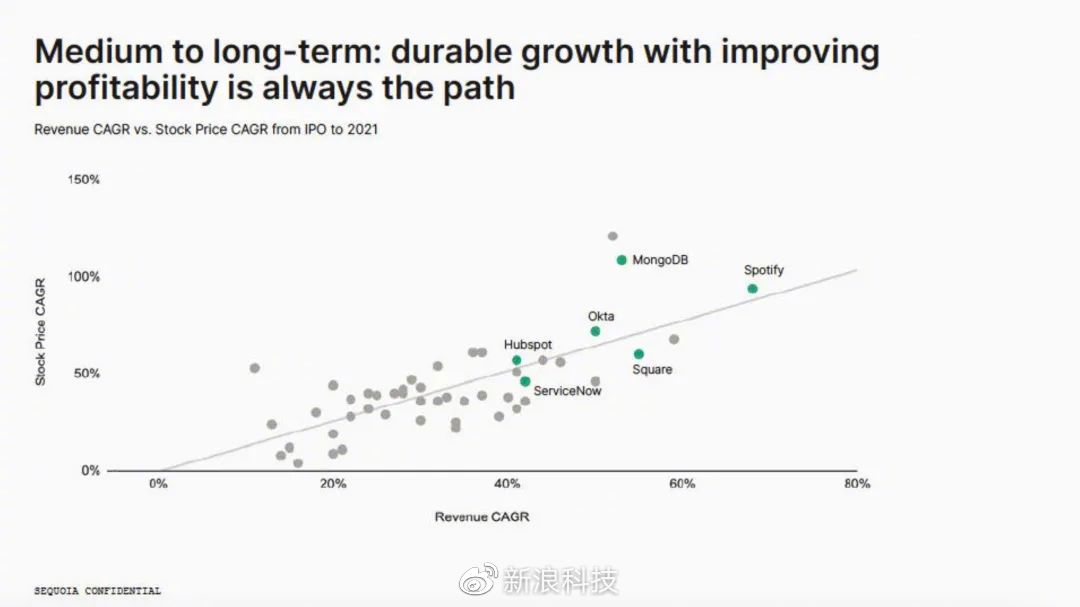

从中长期来看,可持续增长仍然是最好的发展路径。在任何市场中,持续的收入和利润增长都是最有效的方式,所以做好财务管理与规划非常重要。

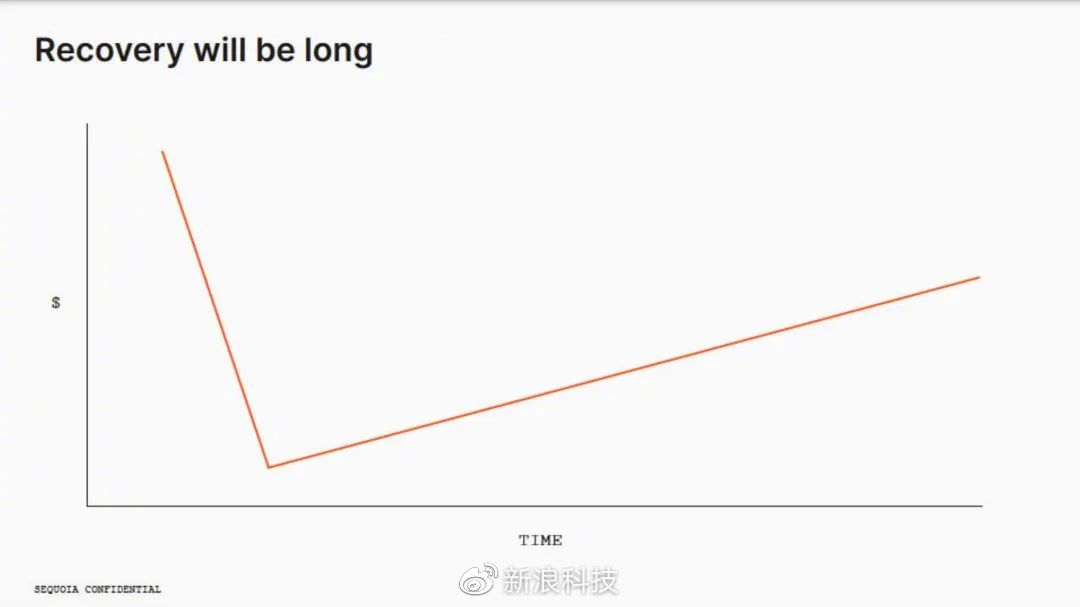

而这次的复苏不会是 V 字形的反转,而会是一个长期的修复过程。

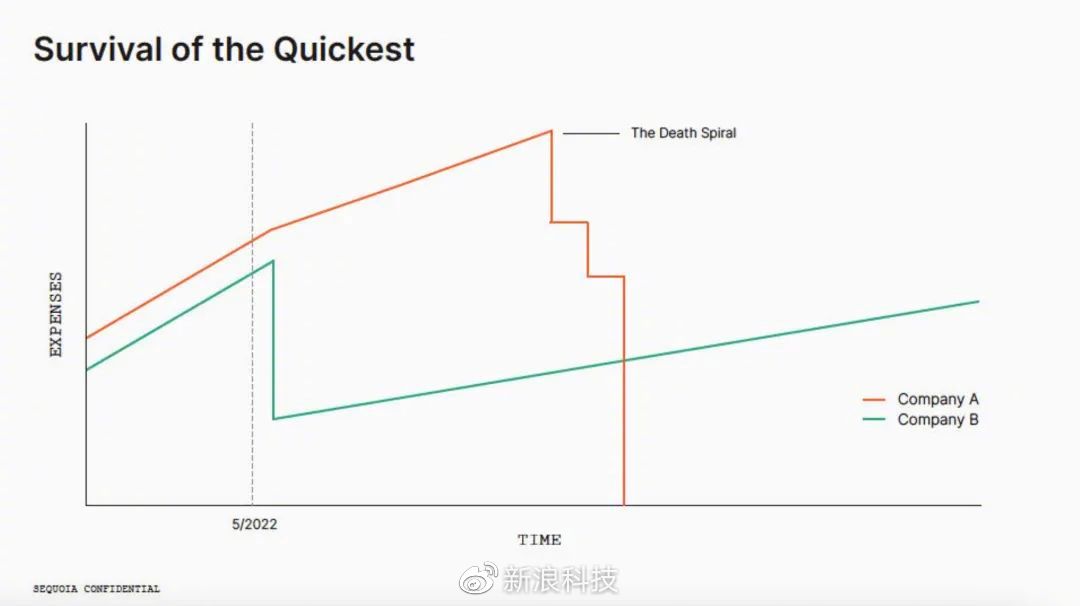

那在这种情况下,谁能存活下来呢?

答案是适者生存:

最终并不是最强大的物种存活,也不是最聪明的,而是最擅长对变化做出应对的会存活下来。

就像上图中的 A 和 B 两家公司,最快做出应对的 B 公司拥有更多的现金流,更可能避免死亡螺旋。

所以我们建议你计算好各种节约成本的方式,比如关停一些项目、停止研发、减少市场开支、或其他,这并不是说你要马上行动,但你要知道如果未来 30 天内就要用到,你是准备好的。 我们看到,2008 年的时候,所有缩减开支的公司最终都活得更好。 不要把缩减开支当做一个负面的事情,而是把它当做节省现金和跑的更快的方式。

此外,要思考你计划做出的决策,和你希望你当初做出的决策的关系。

当你只剩六个月的现金流的时候,专注和决策会变得非常困难,所以不管你还剩多少钱,从现在就开始思考。

埃尔顿塞纳(F1 车手)说过:

天气好的时候你不可能超过 15 辆车,而阴雨天的时候可以。

所以危机也是一种机会。

那什么样的人不只能存活,还能胜出呢?

是那些面对现实、快速应对、有纪律和原则、而不是后悔的创始人。

而且未来一段时间招聘会变得更容易,会有更少的大厂跟你竞争。

所以,把当下当做千载难逢的机遇,出对手中的牌,最终你会变得更加强大。

在这样危机时刻,该如何变得更强大:

机会只给做好准备了的人:

我听说 WeCrashed 初创玩家 是一部非常精彩的美剧,你们中的许多人应该都看过…… 但拥有所有的钱并不是真正的正确的做法。

如果只要有了钱的就是赢家,那么 Zappos 怎么能与亚马逊竞争,并最终赢得鞋类市场呢?DoorDash 怎么可能后来者居上,并脱颖而出,成为击败 UberEats 的市场领导者?

所以,做好最充分准备的人才能赢得最终的胜利。

你该如何准备?

我们将给出一个框架,这是此前在一些非常棘手的危机时刻下都被使用过,并且多年来不断改进的框架。

首先,你必须在思想上做好准备。

面对现实:这第一步是最难的。

每一次崩溃都始于创始人没有真正去面对最严酷的现实。作为创始人,作为 CEO,你必须面对现实。你的团队或董事能帮忙的也许只有这么多。

对于前面这三点,可能没有比詹姆斯 · 斯托克代尔上将更好的例子来说明了。

斯托克代尔悖论讲的是詹姆斯 · 斯托克代尔上将(James Stockdale)的故事。你可能在吉姆 · 柯林斯(Jim Collins)的书《从优秀到卓越》中读到过他。

他在 1965 年至 1973 年越南战争期间被俘虏了七年之久。他是当时美国最高级别的海军军官之一。

在这个可怕的时期,斯托克代尔遭受了多次折磨,其他人都没能活下来,但他却找到了一条生存之道最终活下来了。当你问他谁没能活下来时,他反而说是: “盲目的乐观主义者...... 他们就是那些会说,我们会在圣诞节前出去。结果圣诞节来了又去了。然后他们会说,我们会在复活节前出去,结果复活节来了又去了,还是没能出去。然后是感恩节,然后又是圣诞节。他们最终死于心碎。”

斯托克代尔会非常坚定地继续告诉和他一起的那些囚犯,我们不会在圣诞节前出去,要面对现实。

面对恐惧:

现在你已经面对你的现实了,那么你必须防止自己陷入负面的循环中。

1998 年,在我还是 LinkExchange 的首席财务官时,我们尝试让公司上市,但在 1998 年 8 月 31 日,股市每小时下跌 100 个点。这在今天也算得上是一件大事,但在当时那个时候是一件更大的事。

当年名噪一时的由诺贝尔经济学奖得主创办的对冲基金 LTCM 都跌落在俄债违约的尘埃中,迫使美联储主席艾伦 · 格林斯潘召集多家银行不得不介入进行救助,以防止金融危机金融市场崩溃,整个金融领域都感受到了这种影响。所以,我们不得不搁置 IPO 上市的计划。

没有 IPO,我们很快就没有了现金。我为此努力工作了很久,我开始为自己感到难过,而且很快我就陷入到这种悲伤负面的情绪当中,这却阻碍了我该去解决手头真正该解决的问题。

你必须摆脱这种负面情绪的死循环,才能真正知道该如何让我们摆脱困境。

拥有战胜恐惧的勇气:

勇气是一种选择,所以要去选择有勇气。无论我们今天将要面临什么,都不会比我们在新冠病毒疫情开始时面临的不确定性更糟。我们将战胜一切。

从危机到机遇:

用中文写的“危机”一词由两个字符组成。一个代表危险,另一个代表机遇。这个词分开来就是危险+变化的机会点。约翰·肯尼迪总统之前用它来称为危险+机遇,让它成了一个非常流行的词。

事实上,当有了危机,变化的机会点才更有趣。有了变化的机会,强者可以变弱,弱者也可以变强。曾经谁都想要的成长股正在被抛售,而价值股正在被觊觎。那些增长较慢却仍盈利的公司现在拥有财务的灵活性,可以从烧钱的公司里回调。

如果你清楚地看到了机遇并且做好准备把握住了时机,那么这个变化点将会是新的机遇。

准备好你的团队:

从“为什么”开始,重申你的使命愿景/价值观。

这对你雇佣来的忠实的信徒来说非常重要。雇佣兵总是最先撤离的,当年在 LinkExchange 不能上市时,团队里的雇佣兵是第一个离开的,同样的事情也在 Airbnb 和 DoorDash 身上发生过。

在 911 事件之后,当 Zappos 的销售额为零时,当时雇佣的团队都逃去了 Nordstrom 或像亚马逊这样的大公司。

这样的情况一次又一次地发生,所以,确保你能留住你的团队。

展现你的领导力:

了解你的受众:客户、员工、投资者等。他们都需要被提醒为什么他们当初加入到你对未来的愿景里。他们都在向你寻求方向,都在期待你采取果断行动。 最后就是使你的团队保持一致性,要求他们做出承诺与贡献,或者 …

礼貌地请他们离开,减轻救生艇的重量。

让你的公司做好准备

几乎每家公司都有每日销售或类似指标的仪表盘,但 Zappos 有每日现金、现金流和现金生命周期 (Cash runway) 报告。因为 2001 年 911 后我们几乎用完了现金,这个报告确实帮助我们度过了 2008 年的危机。

创建财务自由度

最好选择:从客户那里赚取更多,比如

Airbnb-转向长期入住市场Tellme-改进产品和提高自动化Zappos-增加选择和客单价

较好选择:改善你的单位经济模型

Airbnb-减少营销Tellme-改进 ROIZappos-在第一单实现盈利

一般选择:裁员

Airbnb-被迫削减(新冠)Tellme-被迫削减Zappos-被迫削减(2001)/ 主动削减(2008)在做出改变后,他们都发现公司变得更有效率

如有必要:融资或融债,哪怕成本很高

活着的意义远大于接受那些你不喜欢的条款:Airbnb-接受 10% 利息的债权融资DoorDash-2 轮非常艰难的融资Zappos-股权和债权双腿走路

聚焦投资你的未来

你不能通过缩减开支来获得成功,你仍然要专注于你的未来,尤其是专注在最关键且起到杠杆效应的投资上。

要远离那些无纪律和原则的市场追求,比如 Airbnb 砍掉了绝大部分产品,但却在关键的托管业务和长期住宿业务上增加投入。Zappos 削减了市场营销,但在客户服务、客户选择和工程优化上投入了更多。

由受约束转变为创新

当你意识到自己受到很多限制时,你可以把更多的精力放在用更好的解决方案来解决问题上,而不是把更多的钱投到问题上。

所以,改变是你们的唯一选择,唯一不变的就是变化,改变才能变强。而抱有侥幸是浪费时间,不要坐在一起讨论旧时的好时光,并期望它会回来。

这是一个动荡的时代,管理变化是每个人的工作和任务。 下一步怎么做?

我们今天相聚在这里的目的不是为了一起焦虑。恰恰相反,我们相信,最优秀、最雄心勃勃、最坚定的人会逆势创造出真正非凡的事业。

前人有无数例子可以述说:

1987 年金融危机后的思科,2000 年互联网泡沫破灭后的谷歌和 PayPal,2008 年金融危机中的 Airbnb,2020 年新冠期间的 Doordash。

但我们也相信,未来几年的胜利将取决于企业能否果断做出那些艰难的选择,以应对那些过去两年自由资本膨胀和扭曲带来的,可能令人不适的挑战。

这次分享的首要目标是改变我们的思想观念。我们正处于一个充满不确定的、需要做出改变的时刻,在这个艰难的时刻你的决策将对你的公司产生重大影响。