本栏目是由泛互联网出海服务平台——白鲸出海,专为出海互联网人打造的资讯周报。我是鲸小白,下面我们一起来看看,本周出海圈儿有哪些值得关注的消息。

应用出海

快手Q3一心赚钱、用户破新高,用AI盘活评论区

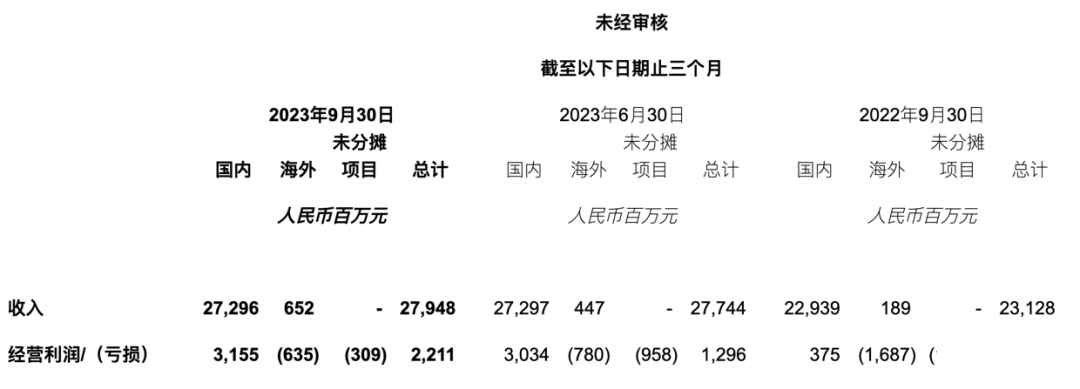

北京时间 11 月 21 日,Yalla 母公司 Yalla Group 公布了 2023 年 Q3 财报。截至发稿股票报价 6.3 美元,总市值 9.91 亿美元,股价上涨明显。

快手联合创始人兼 CEO 程一笑表示,“2023 年第三季度,得益于核心业务收入增长、运营效率和 ROI 的持续提升,快手盈利能力稳步增长,用户新增和用户留存数据提升显著。展望未来,快手将进一步探索新的增长点,并赋能内容创作者、营销客户和商家。

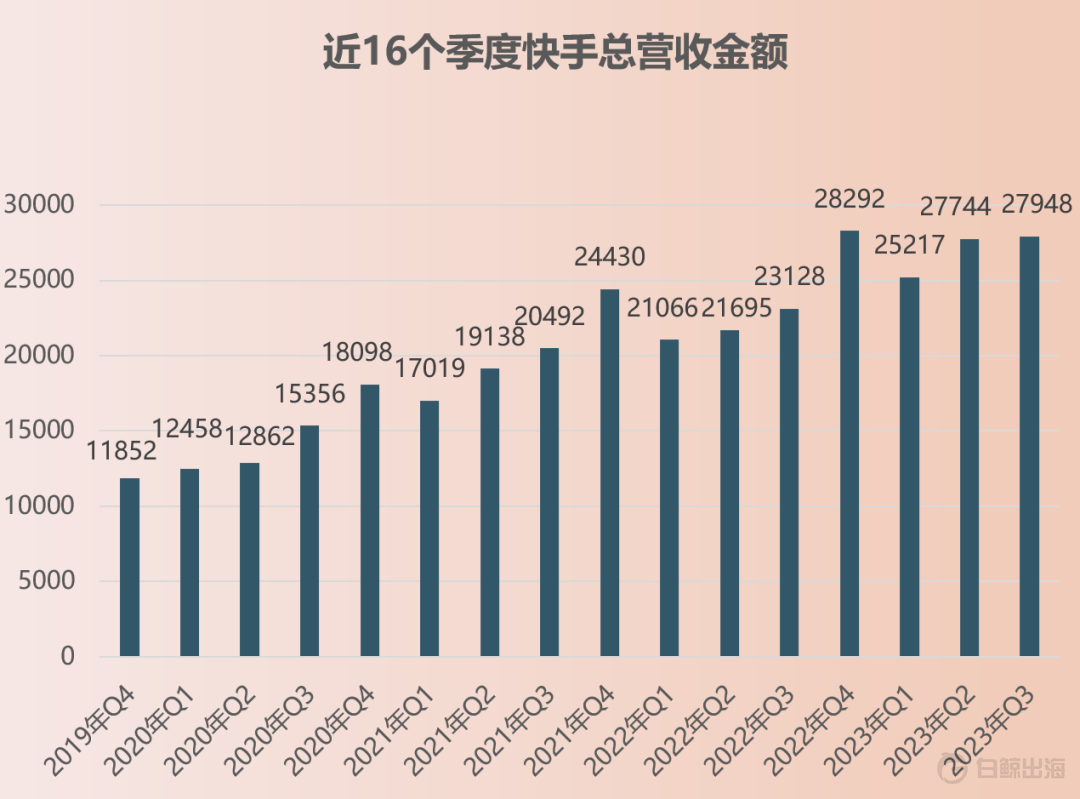

Q3,快手海外收入为 6.52 亿元,快手海外营收连续 6 个季度处于正向增长当中,海外业务在集团总贡献收入占比 2.3%,较此前增长明显。Q3 海外业务整体经营亏损同比减少 62.4%,环比经营亏损也进一步收窄。

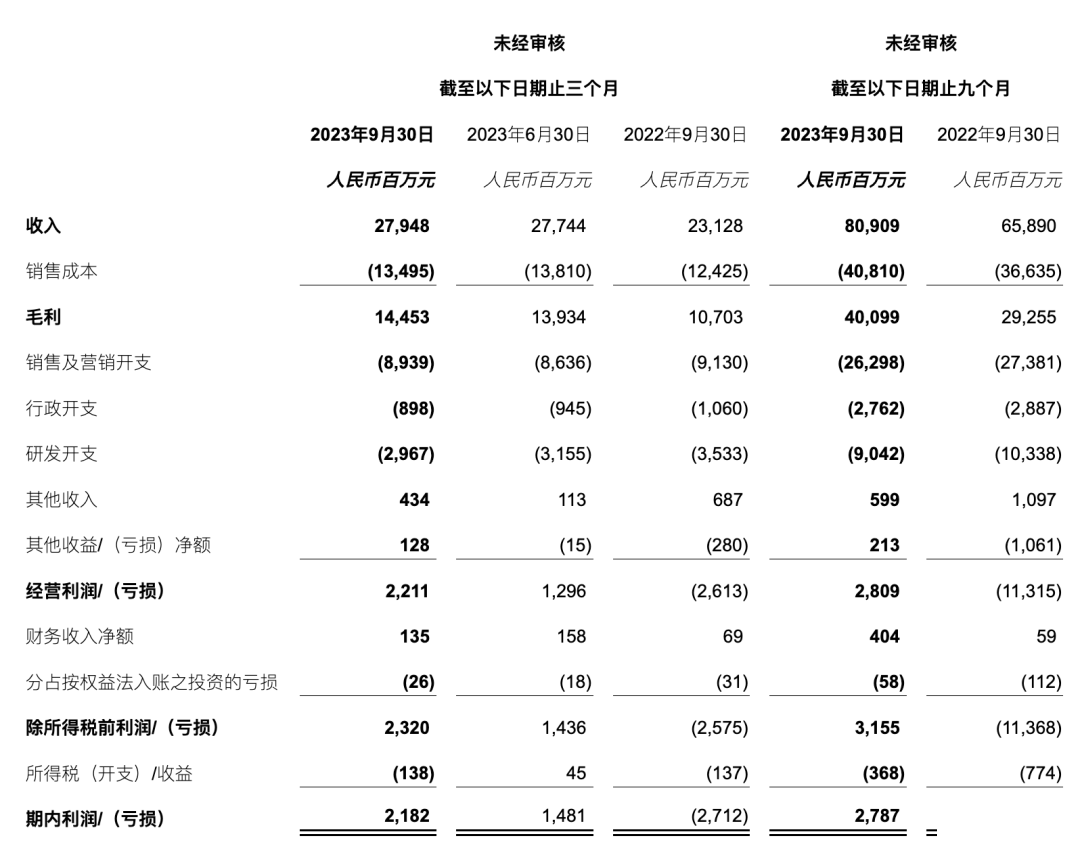

根据财报数据,2023 年 Q3 营收 279 亿元,较去年同期的 231 亿元同比增长 20.8%,较 Q2 的 277 亿元环比增长 2 亿元。

虽然较 2022 年 Q4 的历史最好水平仍有一定距离,但也保持住了 Q2 以来的增长趋势,根据快手以往营收趋势,2023 年 Q4 有望出现历史新高。

数据来源:财报|单位:万元人民币

海外营收 6.52 亿元,较上个季度增加 2.05 亿元,同比增长超 244%,海外收入占集团总营收 2.3%,海外营收对集团营收贡献占比进一步提高。

快手的三大主要收入分别为线上营销服务收入(广告收入)、直播收入和包括电商收入在内的其他收入,自 2020 年 Q4 开始,线上营销服务收入取代直播收入成为快手主要营收来源。

Yalla营收历史新高、利润增长76%,但付费用户哪去了?

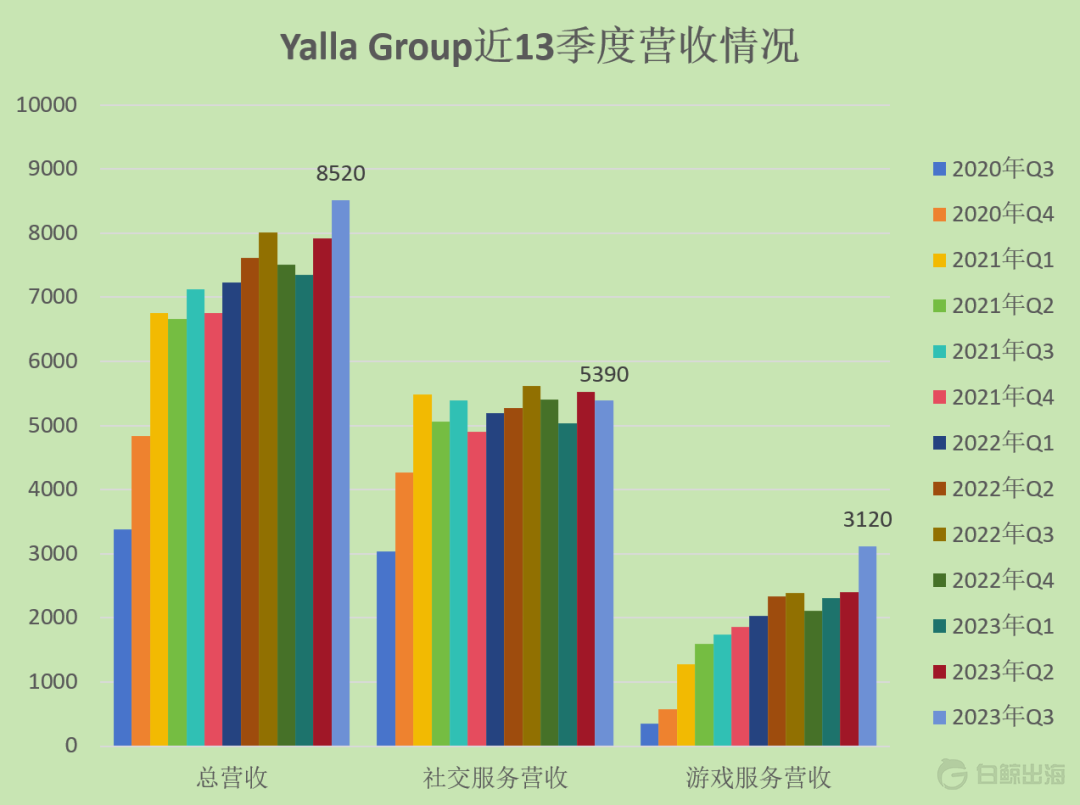

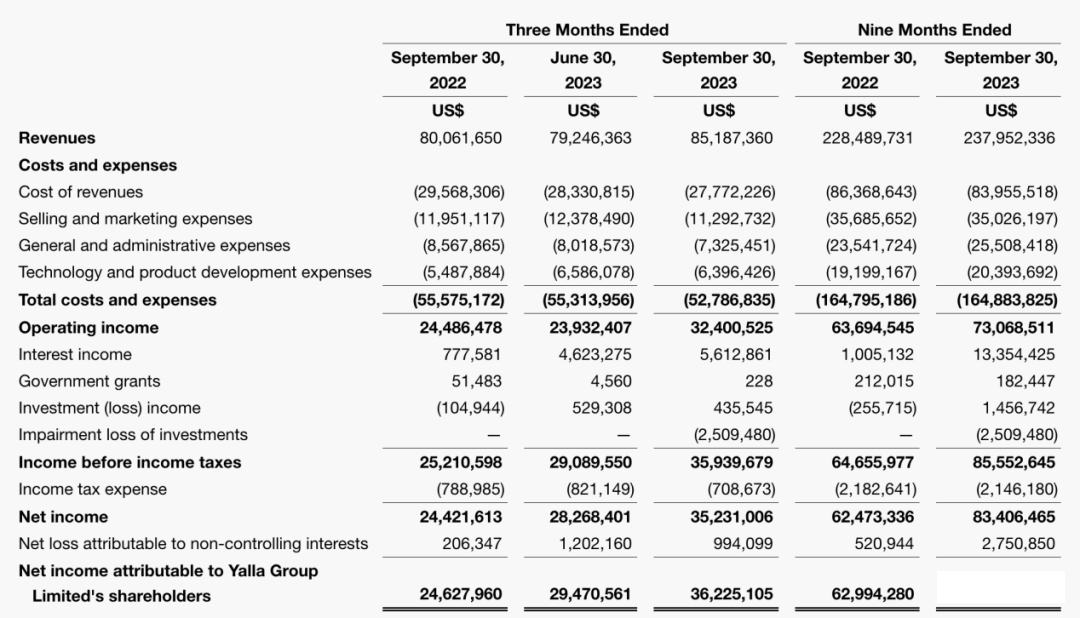

北京时间 11 月 21 日,Yalla 母公司 Yalla Group 公布了 2023 年 Q3 财报。根据财报数据,2023 年 Q3 营收 8520 万美元,同比增长6.4%,环比增长 7.5%,Yalla Group 继续保持 Q2 以来的营收增长。其中社交营收 5390 万美元、游戏营收 3120 万美元。

另外,不得不提,Q3 Yalla Group 利息收入为 560 万美元,去年同期为 80 万美元,上个季度为 460 万美元。

单位:万美元

从成本和利润来看,2023 年 Q3 总成本为 5280 万美元,较去年同期减少 280 万美元,较上个季度减少了 250 万美元,Yalla Group Q3 在增加营收的基础上继续控制成本。

其中主营业务成本为 2780 万,较上个季度减少了 50 万美元,比去年同期的 2960 万美元下降 6.1%,Yalla Group 在财报中提到主要是更严格的管理致使技术服务费用降低。

收入成本占总营收的百分比从上个季度的 38.5%,进一步降至 32.6%,Yalla Group 正在用更低的成本创造更高的收入。

销售和营销成本为 1130 万美元,同比下降 5.5%,较上个季度的 1240 万美元环比下降 8.9%。在 Yalla Group 连续三个月严格控制成本的策略下,营销成本进一步下降,营销成本占总营收的 13.3%。

不过具体到产品来看,根据广大大数据,Yalla Ludo 在 Q3 投放的广告素材数量明显增加、广告展现也更多。但对 Yalla 的广告投放又有所削减。

2023 年 Q3 一般管理费用为 730 万美元同比下降 14.5%,环比下降 8.8%。技术和产品开发费用为 640 万美元同比增长 16.6%,环比下降 3%,同比增长主要是由于技术和产品开发人员的工资和福利增加,以支持新业务的开发和产品矩阵的扩展,技术成本占总营收的 7.5%。

从利润来看,Q3 净利润为 3520 万美元,同比增长 44.3%,环比增长 76.9%,净利润率 41.4%,在非 GAPP 准则下,净利润为 3830 万美元,净利润率为 44.9%。Q4 也将继续执行高质量增长战略,重点关注效率和盈利能力的提升。”

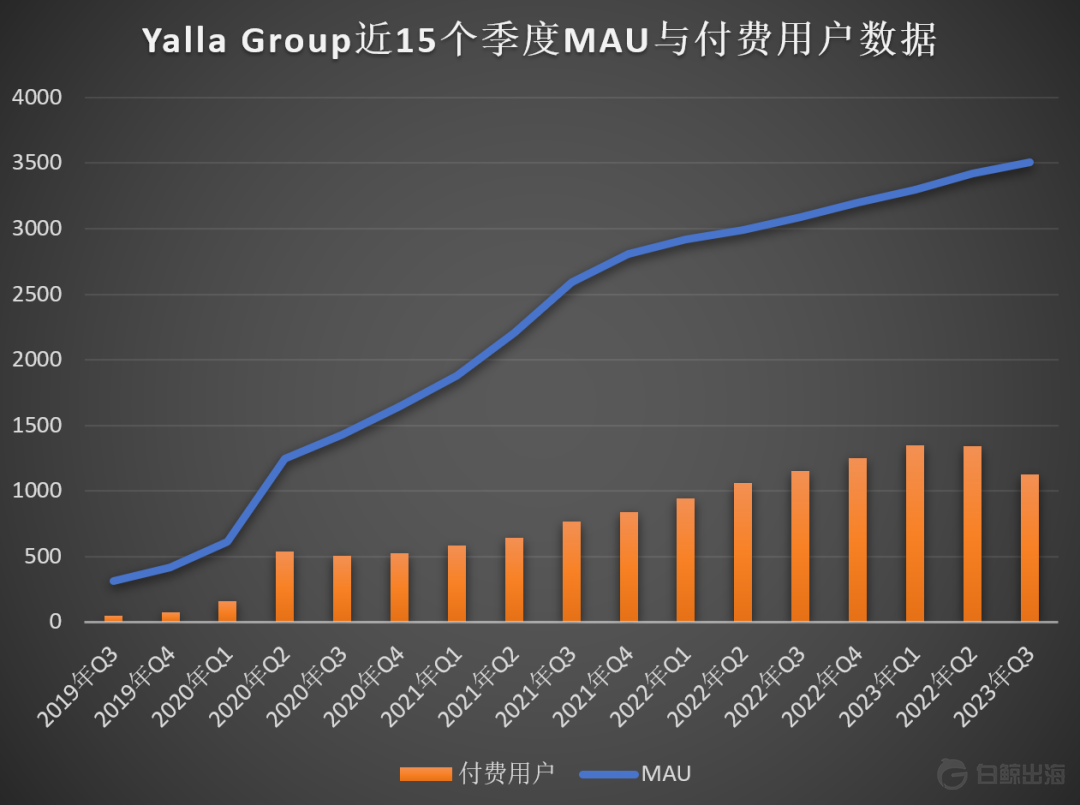

从用户数量上看,Yalla Group 的用户数量在 Q3 又获得了不错的增长,MAU 在 Q2 3419 万的基础上继续增长 2.7% 至 3510 万。

(鉴于自 2021 年 Q4 财报开始,Yalla Group 不再按照单个产品公布活跃用户以及付费用户数据,而从实际结果来看也并未如约按照游戏和社交两个业务线分别公布,因此白鲸出海财报解读进行了同步调整)

2023 年 Q3 MAU 为 3510 万,同比增长 13.6%,环比增长 2.7%;付费用户为 1124 万,同比下降 2.6%,环比下降 16.1%。

付费用户连续两个季度在下降,Yalla Group 在财报中简单提了一句是游戏机制的调整,这里的调整可能更倾向于两款重度游戏的付费用户尚不稳定以及四款休闲游戏的付费用户尚在培育中。不过考虑到游戏市场的回暖,可能下个季度也会带来更多好消息。

卷起来了,网易和谷歌都想抢Duolingo的生意

最近,如果你打开过网易有道,一定被“弹窗”了口语私教 Hi Echo,网易在 10 月 14 日推出的 AI 虚拟人。就在 5 天之后的 10 月 20 日,谷歌也推出了基于 AI 的英语教学工具。中外“大厂”前后切入语言教学赛道。

网易 Hi Echo 主界面|图片来源:Hi Echo

而在大厂之外,在谷歌上搜索“AI 语言教学”这个关键词,产品也是一抓一大把,各种功能、各种语言、付费的、免费的,应有尽有。在社交媒体上,笔者也经常能看到使用 ChatGPT、character.ai、Call Annie 等 AI 产品学语言的经验分享,语言学习似乎是生图修图之外,AI 又开始“重点整顿”的行业之一。

作为语言学习界的扛把子,Duolingo 在今年的 3 月 14 日也推出了高级订阅服务 Duolingo Max,主要卖点是 AI 场景对话和解释答案两项 AIGC 功能,算是向 AI 化迈出了一步。但说实话,目前 Duolingo Max 使用场景有限,仅支持用英语学习法语、西班牙语时使用,而且目前只上线了英国、美国等少数几个市场的 iOS 端,Duolingo 的 AI 化给人感觉非常“佛系”。

一边大踏步前进迈入 AI 时代,一边不疾不徐,面对一堆 AI 化的语言学习竞品,Duolingo 到底有没有招架之力?这可能是其他很多 App 都想要知道的事情。

电商出海

美丽的生意:假睫毛出海,年产值百亿

在山东半岛,有一座人口百万的县级市,供应着全球 70% 的假睫毛,年产值达到 100 亿元。

这个地方,就是山东平度,号称全球假睫毛制造“重镇”。尽管这里传统外贸依然占据主流,但随着一批年轻人从大城市回流成为“厂二代”,平度的假睫毛出海正迎来一些新变化。

平度美妆睫毛产业历经 40 余年发展,已经形成百亿级别的产业规模。而在外贸行业,流传着一句话:“世界睫毛看中国,中国睫毛看平度”,形象地描述了平度在全球假睫毛产业带中的重要地位。

在平度,大大小小的睫毛加工厂星罗棋布,往往每隔几个街区就有一家工厂。数据显示,当地假睫毛从业人数超过 5 万人,意味着每 20 几人中就有 1 人从事与假睫毛相关的工作。

强大的供应链支撑下,当地的出口外贸生意同样非常火热。据公开资料,平度出产的假睫毛占整个中国市场份额的 80%,而全球 70% 的假睫毛皆出自中国平度。

当地一些工厂早在多年前就已开启出海之路,并赚到了海外市场的第一桶金。而后,部分工厂开始了向工贸一体模式的转型,通过第三方跨境电商平台和自建独立站等实现了销量增长。

在推动传统产业转型中扮演重要角色的,还有一批从一线城市回流家乡的“厂二代”。随着这些视野更开阔,并深受互联网思维熏陶的年轻一代开始接手家族生意,传统假睫毛工厂的经营思路正在发生改变。

“我不想只做代工。没有品牌的产品在第三方平台上经常被价格限制‘卡脖子’,卖不出价钱,也难以沉淀出长期用户。这也是我想创立自主品牌和新品牌独立站的原因,为了掌握自己的独立定价权和利润空间。”去年回到平度老家的“厂二代”张坤说。

这个三线小城里数万人的观点变化,正影响着中国假睫毛产业的一场变革。

卷不动欧美的跨境卖家,在家门口爆单

2023 年,北美电商角斗场的混战故事依然在激烈上演。SHEIN、Temu 以及 TikTok Shop 携神秘的东方力量——全托管模式,试图在亚马逊的“虎口”之下夺食。

然而同为出海四小龙的一员,速卖通却似乎无意流连于大洋彼岸的纷纷扰扰,毅然抄起全托管“金汤勺”,奔向了家门口的韩国奶酪。

“买的东西都卡在了平泽海关,海关是不是出什么问题了?”

“4 月以来在速卖通上买的东西配送速度明显慢了。”

“平泽海关因海外直购而瘫痪,配送至少要一个月。”

时间回拨至 5 月,彼时韩国海关正在经历史上最漫长的一次爆仓。仓库中数以万计的包裹堆积如山,大批消费者心急如焚地企盼停滞的物流挪动。而这一切的“始作俑者”,便是被韩国消费者热情淹没的速卖通:618 预热期间订单急速飙涨,以致平泽海关清关拥堵。

这一幕似曾相识。在去年年末,“双十一”购物文化随速卖通漂洋过海来到韩国,在当地掀起一股反向海淘热潮。为了应对大促期间剧增的跨境包裹,韩国关税厅一度成立了 6 个小组对各地海关进行支援,加班加点处理进出口业务。

爆发的订单昭示着:在电商巨头们激战北美,抑或是逐鹿新兴蓝海之际,速卖通悄然在家门口啃下了全球第五大电商市场。

我们都知道,韩国实际上是一个颇为“排外”的市场。这一方面主要系当地消费者具有加强的本土品牌保护意识,另一方面则取决于竞争激烈的本土电商:Coupang、11thStreet、新世界集团三寡头鼎立。

很长一段时间内,韩国消费者对中国制造都停留在山寨泛滥的刻板印象中,再加上平台扶持政策多向本土品牌倾斜,因此瓜分韩国市场的一杯羹并不是一件容易的事。

然而随着中国制造的飞跃与蜕变,中国品牌的在韩话语权也不断提升。而速卖通正是顺应此天时地利,在巨头垄断的韩国市场上演蚂蚁绊倒大象的故事。

2022 年双十一活动期间,速卖通超越 Coupang 等一众本土电商平台,登顶韩国购物类 APP 下载量榜首。

在速卖通上,来自中国生产的电竞键盘、筋膜枪、咖啡机、盲盒和其他时尚商品品类受到韩国“剁手党”的疯抢。菜鸟及速卖通数据显示,2022 年优选仓发往韩国包裹同比上一年暴涨超 300%,双十一期间发货量约是日常的 5 倍。

名创优品2024财年Q1营收37.9亿,全球门店数量突破6000家

11 月 21 日,名创优品集团公布了 2024 财年第一财季业绩报告,集团整体数据表现再创新高,全球超级门店强势拉动营收、毛利率、净利润等多项数据均取得历史性的突破。叶国富表示,从很多方面来看,截止 9 月 30 日的季度都是公司历史上迄今为止最好的一个季度。

受此影响,名创优品港股午后一度拉升涨超 8% 至 56.9 港元。截至 11 月 21 日港股收盘,集团股价收涨 3.15%,报 54.00 港元,总市值为 682.39 亿港元。名创优品美股截至当地时间 11 月 20 日收盘,涨 3.79%,报 27.66 美元。

在暑假销售旺季的加持下,名创优品该财季的总营收达 37.9 亿元,同比增长 37%,再次刷新单季度纪录;国内营收超 24.9 亿元,同比增加 35%。7月,中国区线下门店销售额突破 12.5 亿元,同比增长 29.3%,超 1000 家门店月销售额创历史新高。8 月,中国区线下门店销售额超 13 亿元,广州旗舰店销售额更是超国 500 万元。

该财季调整后的净利润为 6.4 亿元,同比大涨 54%,再创历史新高,调整后净利润率 16.9%。同时,基于精细化运营和高效供应链运作,集团整体经营效率显著提升,毛利率再攀新高达 41.8%,同比上升 6.1%。

截至 2023 年 9 月 30 日,名创优品全球门店数达 6115 家,其中国内门店数 3802 家,同比净增 533 家,环比净增 198 家;海外门店数 2313 家,同比净增 286 家,环比净增 126 家。

随着全球业务拓展加速,名创优品已提前完成全年国内净增长 350 到 450 家门店的目标,并实现全球门店数量突破 6000 家这一重要里程碑。预计国内在 2023 自然年度内还要再净开 100 到 200 家新店,同时将全力以赴完成全年海外门店净增 350 到 450 家的目标。

海外大店的市场业绩成为海外营收的主要增长引擎。本财季海外业务整体收入近 13 亿元,在去年同期的高基数之上同比增长近 41%,也刷新了海外业务单季度销售的最高历史纪录。海外单店 GMV 同比增长 27%,平均门店数增加了 12% 左右。

10 月,名创优品在印尼热门购物中心 Margo City 商场开设首家三丽鸥限定主题店,开业首日销售额创东南亚地区门店历史新高。11 月,名创优品全球首家盲盒店在伦敦市中心沙夫茨伯里大道火爆开业,当天业绩突破英国当地日业绩最高纪录,创海外单店日坪效新高。

名创优品店创始人、主席兼首席执行官叶国富表示,核心 MINISO 业务,包括 MINISO 品牌的国内线下业务和海外业务,在这季度都保持了 40% 以上的同比增长,主要动力来源于国内和海外的单店 GMV 均保持了接近 25% 的同比增速。随着今年线下出行逐步常态化,公司得以更多投入到海外直营市场的发展中,带动海外直营业务收入连续两个季度保持 80% 以上的同比增速。此外,在北美市场三季度收入同比增长近 160%。

本财季,名创优品旗下潮玩梦工厂 TOP TOY 业绩同样实现强劲增长,营收突破 1.8 亿元,同比增长 46%。本季末门店数 122 家,同比增长 13 家、环比增长 4 家,其中梦工厂店 5 家、集合店 117 家。

9 月 TOP TOY 强势进驻上海迪士尼小镇,以“潮玩机械工厂”的设计概念进行门店形象焕新升级,成为品牌成立两年多以来在全国门店布局的新里程碑。TOP TOY 目前正在探索各类主题乐园开店模式,今后会加大此类门店的数量以不断完善线下零售渠道,稳固潮玩品牌重心。

叶国富表示,“名创优品需要更潮流的 IP 设计,打造更时尚的创新产品,同时需要更有品牌辨识度的超级门店,打造具有全球影响力的超级品牌。”未来,名创优品将继续深化全球化战略布局,以 IP 引领潮流,以产品体现创新,以大店创造大业绩,展现中国品牌的全球化实力。

游戏出海

一边不停裁撤、一边营收重回出海厂商Top 15,字节游戏业务走向哪里?

字节这几天的新闻有点多,在集团层面上,收入超过腾讯、直追 Meta,TikTok 的海外业务成为增长驱动力。在 TikTok 之外,字节的游戏业务也成了新闻的焦点。

前几年 40 亿美金收购沐瞳科技曾在出海圈引发了不小的轰动,而今又被传将以 50 亿美金的价格寻求买家,结合 PICO 裁员以及之前的一些动作,字节游戏业务收缩的言论更甚。

实际上,从我们的观察来看,字节这两年在海外还是做出了一些成绩不错的产品。例如之前跑出了头部 IP 授权卡牌手游「Marvel Snap」,以及不久前上线的 TRPG 新品「Dragonheir:Silent Gods」。这也让字节跳动在 data.ai 公布的 10 月出海厂商收入排行榜里上升 4 位,来到第 13 名,重回榜单上半区。此外被字节收购的沐瞳科技也上升两位,来到第 8 名。

10 月手游出海厂商收入榜上,字节跳动和沐瞳科技的排名(红色方框圈出)均有所上升 | 图片来源:data.ai

那么相对矛盾的信号下,字节的游戏业务将转往哪个方向呢?

SuperScale:超四成手游项目被砍,超八成活不过三年

国际手游市场似乎仍在萎缩。手游商业化研究公司 SuperScale 近日发布了一份报告,对英国和美国的 504 个手游开发团队进行了一次问卷调查。数据显示,43% 的手游在研发期间就被取消;而在熬到了上线的游戏中,又有 83% 没撑过三年就下架了。

具体来看,成功上线的游戏中有 17% 在上线后最多六个月内下架,30% 在 7-12 个月内下架,另外 36% 在 1-3 年内下架。有 76% 的游戏在上线的当年达到最高收入,这意味着后续营收越来越乏力。

项目取消带来的影响则似乎没有我们想象的那么大,有 33% 的受访团队表示,他们会在项目被取消后更仔细地评估下一个项目的商业潜力;仅有 26% 的受访团队做出了减少后续项目的决定。而在新项目立项时,78% 的受访团队表示更愿意开发新游戏,而不是投资开发之前已推出过的 IP。

在长线运营方面,有 62% 的团队最赚钱的游戏都是在线运营游戏。但总体来看后续内容的产出频率并不很高,有 48% 的团队每月发布一次更新,37% 的团队每周发布一次更新。这或许是可以进一步挖掘潜力的地方。

2023年10月全球突破游戏排行

2023 年 10 月拉开了第 4 季度的帷幕,在此期间业界发行了引人注目的新游戏、热门游戏续集,完成从主机游戏到手游的改编,同时 RPG 游戏迷帮助该品类实现增长。下载量和支出增速排行榜反映出用户偏好在不同国家/地区的显著变化。为了基于相同的比较周期提供最新数据,我们将以 4 周为时间单位分析月度表现。

《Gacha Life 2》于 10 月异军突起,在全球下载量增速排行榜一举夺魁。《Gacha Life 2》是一款深受粉丝喜爱的装扮模拟游戏续作,它之所以备受期待是因为原作已经俘获了全世界动漫爱好者的心。在游戏发行的前 4 周内,它在全球的下载量达到了 6500 万次。实际上,在此期间游戏在 10 个市场的下载排行榜上均名列前茅(美国、巴西、俄罗斯、墨西哥、英国、德国、意大利、西班牙、加拿大和法国)。

《Mortal Kombat: Onslaught》这款主机游戏已经开始进军移动平台赢得新用户。《Mortal Kombat: Onslaught》在 2023 年 10 月的全球下载量排行榜上排名第 3,下载量超过 1000 万次。根据 data.ai 的 Game IQ 分类,这款产品属于 RPG/团队战斗子品类,在美国、巴西、墨西哥、德国和哥伦比亚等西方市场因长期的知名度而具有广泛的吸引力。

此外,中国发行商发行手游《重返未来:1999》以及《地牢猎手 6》表现突出,入围本期下载量增速最快游戏前四。

《Reverse: 1999》(重返未来:1999)这款游戏在 2023 年 10 月的全球用户支出排行榜上跃升至第 5 名,比前一时期上升了 452 位。深蓝互动的这款具有电影质感的角色扮演游戏将时间旅行和世纪之交作为设定核心。在此设定下,游戏通过精致的二次元画风带领玩家进行时光穿梭,完成游戏章节。

这款游戏投入大量资金获取付费用户,每 10 次下载中就有近 7 次来自付费渠道。精准的用户获取策略赢得了丰厚的回报,《Reverse: 1999》的用户支出在同类游戏中排名第 1。虽然该游戏从 2023 年 5 月就开始在部分市场发行,但其正式的全球发行日期是 2023 年 10 月 25 日(欧美服)和 2023 年 9 月(韩服和日服)。在此期间,游戏的全球下载量达到近 2000 万次,用户支出达到近 3200 万美元,游戏下载主要集中在美国、中国台湾、韩国、中国大陆和日本。截至目前,中国大陆玩家占据了最大的支出份额,即游戏总用户支出的 78%,紧随其后的分别是日本、中国台湾、美国和中国香港。在美国,$99.99 的《Crystal Drops》(粹雨滴)应用内购买项贡献了近 20% 的收入。《Reverse: 1999》展示了核心玩法机制与角色驱动叙事方式是如何为变现提供获利支持的。

竞技赛车手游《巅峰极速》中国港澳台版本由 LongE 公司发行,并于 2023 年 10 月在全球用户支出排行榜上名列第 6。虽然自 2023 年 10 月 17 日登陆 iOS 平台以来,这款游戏下载量仅为 100 万次左右,但其收入却超过了 1100 万美元,折算成每次下载收入高达惊人的 11 美元,这其中 95% 来自 iPhone 设备。《巅峰极速》可以作为一个典型的案例来研究,根据获利市场进行量身定制发行,并以此大获成功。

10 月游戏下载量排名前十中,我们注意到了游戏新星与经久不衰的热门游戏同场争艳的情况。《Free Fire》全球排名第 3,自 2017 年以来的下载量超过了 14.2 亿次。《Real Car Driving: Race City 3D》表现同样优秀,其全球下载量排名第 5。这款模拟赛车游戏在横跨 3 个大陆 10 个市场的下载排行榜上位居榜首,这些市场包括埃及、哥伦比亚、阿尔及利亚、南非、委内瑞拉、罗马尼亚等。《Block Blast Adventure Master》是一款于 2022 年 3 月发行的益智/块消游戏,它在印度、美国、巴西和印度尼西亚表现不俗。

《Royal Match》和《Monopoly GO》这两款游戏在玩法普及度和游戏 IP 等因素的推动下,用户支出继续位居第 1 和第 2。

《Honkai: Star Rail》(崩坏:星穹铁道)在 10 月份的用户支出大幅攀升,全球总排名上升 5 位,名列第 6。新 1.4 版本“冬梦激醒” 的推出,以及 3 名新角色的加入促成了以上增长。两周后,游戏厂商又释出了各项针对 1.4 版第 2 阶段新活动,预计收入将进一步提升。《崩坏:星穹铁道》截至目前的收入已经超过了 7.5 亿美元,并即将入驻十亿美元俱乐部。

《Monster Strike》(怪物弹珠)是另一款长期高居收益排行榜前列的游戏,其在 2023 年 10 月的全球用户支出排行榜上排名第 7,比前一时期上升了 5 位。《Monster Strike》的用户支出几乎都来自日本玩家,迄今为止已超过 105 亿美元,成为生命周期用户支出最高的日本发行商游戏。