原标题:七五热点 | 2023年东南亚互联网经济报告出炉!2180亿美元GMV,越菲泰增速最快

作者:7点5度 (微信公众号ID:Asia7_5)

白鲸出海注:本文为7点5度发布在白鲸出海专栏的原创文章,转载须保留本段文字,并注明作者和来源。商业转载/使用请前往7点5度专栏主页,联系寻求作者授权。

题图来源 | pexels

11 月 1 日,谷歌、淡马锡、贝恩联合发布了最新版本的 2023 年东南亚互联网报告(e-Conomy SEA)。报告主要指出:

1、与世界其他地区相比,东南亚在全球宏观经济风险面前表现得更加坚挺,国内生产总值(GDP)增长率仍保持在 4% 以上,通货膨胀率下降至 3%。在 2023 年上半年下滑至较低水平后,消费者信心在 2023 年下半年开始出现反弹。

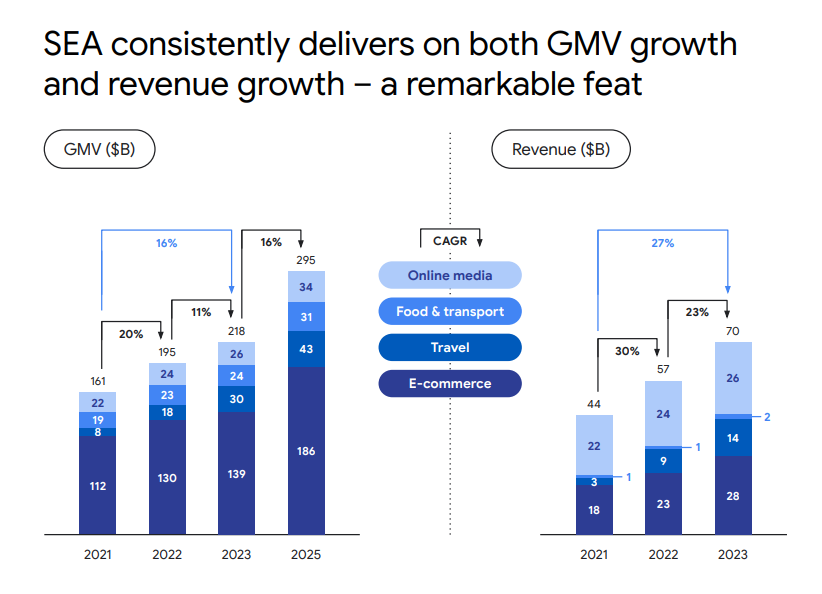

2、到 2023 年,东南亚数字经济预计将实现 1000 亿美元的收入。自 2021 年以来,东南亚数字经济收入以 27% 的复合年增长率增长。其中,电商、旅游、交通和媒体为东南亚数字经济贡献了 700 亿美元的收入。而 2023 年东南亚数字经济 GMV 仍预计将以 11% 的速度增长至 2180 亿美元。

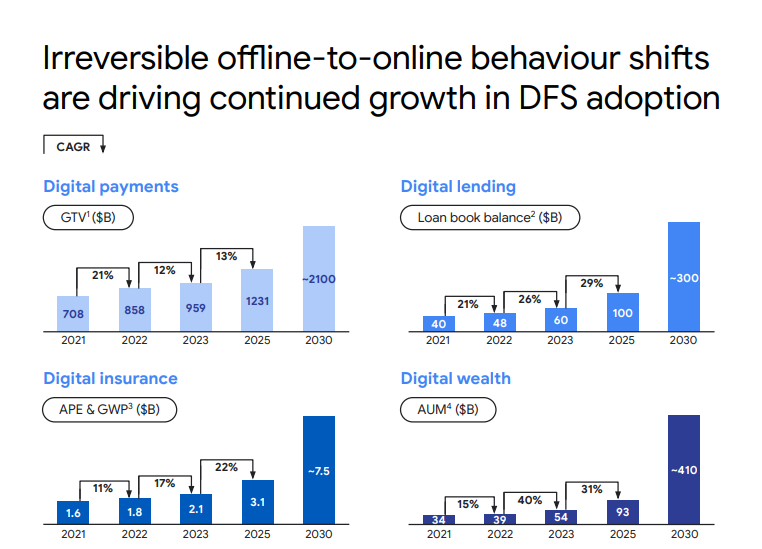

3、现金不再为王,东南亚数字支付现在占该地区交易的 50% 以上。此外,借贷、保险和理财等金融领域的数字化率也在不断提高,而传统金融公司正在加速数字化以保留用户。其中,借贷业务是东南亚数字金融服务最大的收入来源。

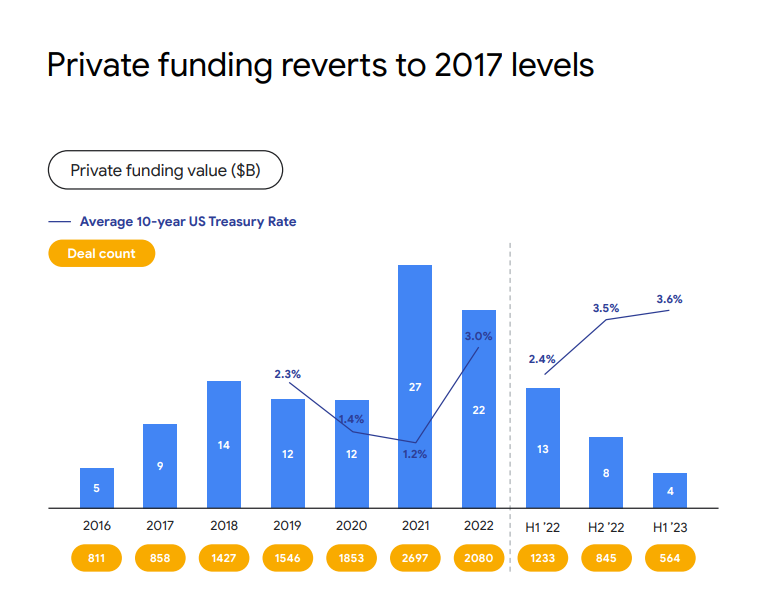

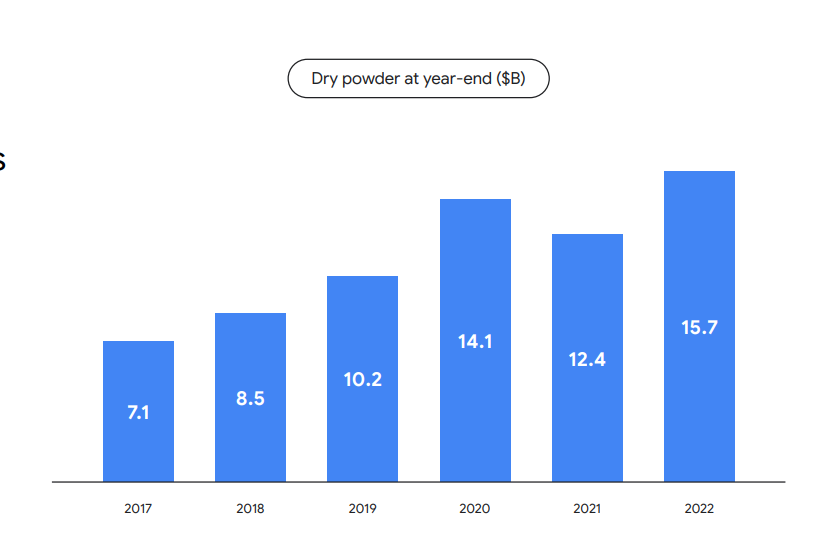

4、2023 年东南亚的融资交易数量和金额降至六年低点。有 88% 投资者觉得他们正在面临更加困难的退出环境,而退出正是投资者们关注的焦点。虽然东南亚正处资本寒冬,但该地区的基金备用金(Dry Powder)仍在不断增加,2022 年的基金备用金达到 157 亿美元。

5、为了实现盈利目标,东南亚数字已经将重心转向营收。与此同时,吸引高价值用户也成为数字企业重要的盈利策略之一。毕竟,东南亚前 30% 的消费者贡献了数字经济支出的 70% 以上,而这些高价值用户遍布各个领域,尤其在游戏、旅游和交通领域。

整体看来,东南亚仍然有巨大的发展空间:有利的人口结构、不断增长的财富以及日益城市化的人口为未来的数字经济增长奠定了基础。为进一步了解报告全文,7 点 5 度选取数字经济、数字金融服务和创投三大版块为大家详细解读 2023 年东南亚互联网经济现状。

东南亚数字经济:总 GMV 为 2180 亿美元,印尼仍是最大

该报告指出,东南亚数字经济收入到 2023 年预计将实现 1000 亿美元,在过去八年增长 8 倍。而且,东南亚数字经济收入自 2021 年以来以 27% 的复合年增长率增长。

而 2023 年东南亚数字经济 GMV 预计将以 11% 的复合年增长率增长至 2180 亿美元。到了 2025 年,东南亚数字经济 GMV 预计以 16% 的复合年增长率增长到约 3000 亿美元。

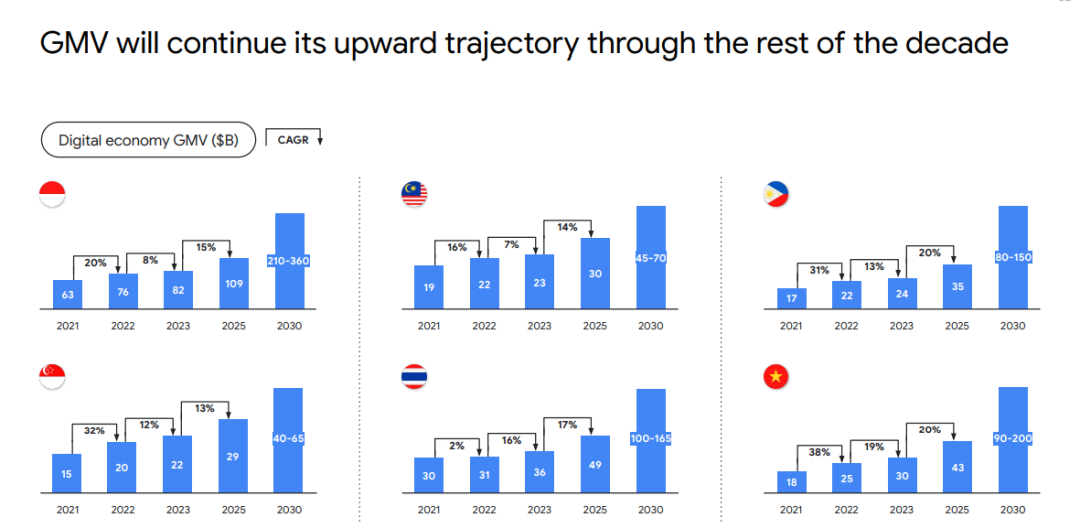

其中,印尼还是东南亚最大的数字经济体,2023 年 GMV 约达到 820 亿美元,预计到 2025 年会突破千亿美元大关,遥遥领先其他国家。

如果看东南亚各国数字经济 GMV 复合年均增长率,越南、菲律宾和泰国则位居前三。其中,越南和菲律宾在 2023 年-2025 年的复合年均增长率预计均为 20%,越南数字经济 GMV 从 300 亿美元增长到 430 亿美元。菲律宾从 240 亿美元增长到 350 亿美元。而泰国在 2023 年-2025 年的复合年均增长率预计为 17%,数字经济 GMV 从 360 亿美元增长到 490 亿美元,体量位居东南亚第二。

从数字经济细分领域来看,电商、旅游、交通和媒体为东南亚数字经济贡献了 700 亿美元的收入。旅游和交通有望在 2024 年超过疫情前的高峰,而电商表现出了韧性。

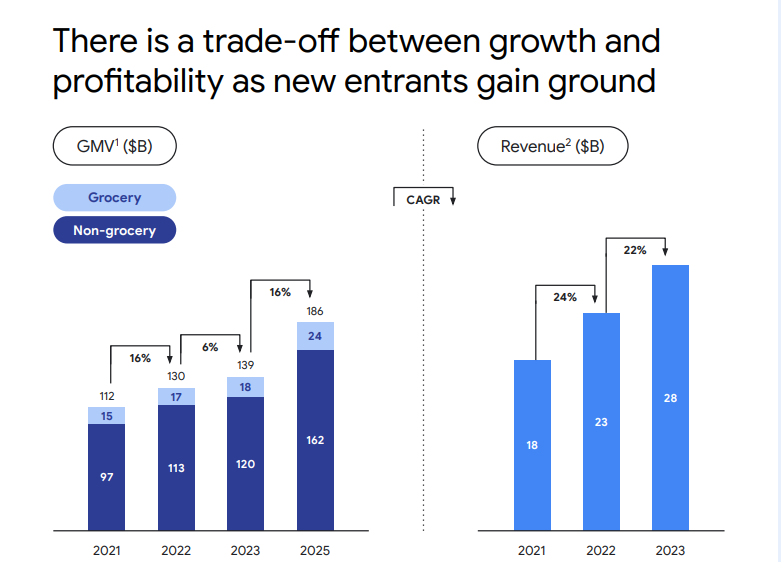

电商:GMV 达 1390 亿美元,平台佣金在上涨

东南亚电商市场将继续增长,GMV 在 2023 年达到 1390 亿美元,预计将在 2025 年达到 1860 亿美元,增长 16%。其中,2023 年印尼电商 GMV 约为 620 亿美元、泰国为 220 亿美元、越南和菲律宾均约为 160 亿美元、马来西亚约为 130 亿美元、新加坡约为 80 亿美元。

近年来,东南亚头部电商玩家开始提高佣金,涨幅约为 3.0% 至 4.5%,几乎达到了中国的标准。鉴于东南亚地区购买力,佣金不太可能进一步增加。

即使东南亚电商玩家在减少折扣和促销,但电商 GMV 仍在增长。东南亚电商头部玩家表示愿意开始重新投资以捍卫他们的市场份额,这预计将在中期内推动东南亚电商 GMV 的高增长。与此同时,新的电商玩家入场也会推动 GMV 的增长。

旅游:未完全复苏,提供多样化服务以增加收入

东南亚线上旅游 GMV 在 2023 年增长 63%,达到 300 亿美元,并有望在 2025 年达到 430 亿美元。

尽管存在“报复性”旅游的需求,但东南亚旅游 GMV 尚未恢复到疫情前的水平。即使是国际旅游,包括来自中国的游客,仍远低于疫情前的水平。不过,旅游业复苏应该会在明年某个时候超过疫情前的水平。

住宿是东南亚 OTA 收入的最大贡献者,且 OTA 正在从经纪模式(提供预订)转向商家模式(管理交易),以增加他们对酒店佣金的控制。为了增加收入,东南亚 OTA 平台还提供租车、机场交通和活动预订、旅行保险、免费取消机票等附加服务。

外卖:GMV 增长相对稳定,但市场未充分渗透

尽管线下用餐恢复且商家减少了促销活动,但疫情后的外卖点餐习惯仍然坚挺。所以,东南亚外卖 GMV 仍保持相对稳定的增长。值得注意的是,东南亚外卖市场还未充分渗透,东南亚外卖占总食品服务交易的比例约为中国的一半。

不过,食品和燃料成本的增加提高了点餐费用以及每笔订单的配送成本。如果高成本持续存在,这可能会影响外卖消费需求。为降低成本,东南亚外卖玩家们可通过人工智能优化订单分批和路线规划以及优化后勤成本来提高交付生产力。

另外,东南亚外卖平台的佣金费率与全球标准相当(费率为 15%-20%),且这些费率不太可能进一步上涨。

交通:打车出行逐步复苏,经济效益需提高

东南亚大多数首都城市的通勤需求已经恢复到了疫情前的水平,甚至更高。机场乘车和前往旅游目的地的交通需求也在上升,但出行需求的完全恢复预计还得等到 2024 年初。

但是,通货膨胀压力提高了乘车价格。而且由于打车平台试图维持司机的收入,用户平均乘车价格也上升了。该报告指出,东南亚打车平台佣金已经达到了一个上限,目前的费率与全球基准(20%-25%)相当。

为提高司机的生产力和提高平台经济效益,拼车、经济型车队、人工智能驱动的路线和高峰定价以及专有的地图等服务正在推出。为扩大用户群,打车平台还将进入首都城市以外的地区。此外,电动车辆和自动驾驶的引入将在更长的时间内进一步推动该领域的增长。

在线媒体:广告受重视,长短视频竞争加剧

东南亚在线媒体 GMV 增长至 260 亿美元,年增长率为 10%。其中,广告和视频流媒体的 GMV 到 2025 年预计将达到 340 亿美元。短视频和广告是商家得以增长驱动的关键因素,全球流媒体平台与长短视频社交媒体也在争夺用户。

尽管线下活动的回归和可支配收入的减少在短期内减弱了消费者在应用内的购买,但休闲游戏正在崭露头角,成为开发者探索最佳货币化模型的新增长点。与此同时,音乐流媒体的价格也在上涨。

东南亚数字金融服务:不再完全依赖现金,数字支付占 50%

而在东南亚金融服务领域,现金不再为王,东南亚消费者正加速采用数字金融服务(DFS)。

支付:个人和商家的线上支付采用率不断提高

东南亚数字支付现在占总交易价值的 50%。二维码数字支付的方式现在被东南亚用户广泛地接受,而且更多线上支付方式已经集成到热门应用程序的结账流程中。与此同时,商家折扣率(MDR)一直在下降,并预计将继续下降。商家和平台越来越希望降低成本,并通过降低商家折扣率来激励用户采用 A2A(账户对账户)或电子钱包支付方式。

借贷:为整体贡献最多收入,数字产品不断推出

贷款是东南亚金融服务最大的收入来源。由于高贷款利率,东南亚贷款总收入(主要来自利息收入和费用)大幅上升。随着消费者转向线上渠道,东南亚数字贷款业务正在增长,比如“先买后付”(BNPL)服务也在快速普及。与此同时,东南亚传统金融服务提供商也不断数字化,东南亚数字银行不断崛起,以及东南亚各国政府不断推动贷款领域的数字创新,如越南的金融科技沙盒。

保险:数字渗透率提高,特别是微型保险

东南亚保险的总体增长主要是由非寿险业务推动的,这得到了各国政府政策的支持,例如补贴的个人意外险和健康保险。相对来讲,东南亚保险市场仍未完全开发,但数字分销渠道正在蓬勃发展,特别是在非寿险领域可以实现预期增长。虽然数字保险仅占整体保险市场的一小部分,但保险科技公司正在向低收入人群提供更便宜、按需付费的保险产品。另一边,传统保险公司正在与消费者平台合作,提供嵌入式保险产品。例如,交通平台为用户提供出行保险,为司机提供汽车保险。

理财:仍处早期,但增速加快

虽然东南亚理财行业仍处于早期的获客阶段,但发展的增速较快。无论东南亚客户的财富水平如何,他们都越来越愿意使用数字服务来管理其投资组合。这类数字理财产品的使用者中不仅有高净值客户,还包括大众客户。从长远来看,随着年轻的、精通数字化的用户逐渐积累财富,数字理财产品的采用率应该会继续增长。

东南亚创投:融资情况为六年以来低点,但基金备用金仍增长

近年来,东南亚的融资速度是惊人的。2016 年,谷歌、淡马锡、贝恩当初预计东南亚有 400 亿至 500 亿美元的投资,将使 GMV 在 2025 年达到 2000 亿美元。到 2022 年,该地区已经筹集了比这个数字多两倍的资金——1010 亿美元,提前三年实现了 2000 亿美元的 GMV 里程碑。

但与过去的高峰相比,东南亚在 2023 年的融资数量和金融降至六年低点,这也与资本成本较高有关。而且,东南亚资金下降影响各个投资阶段。从 2022 年上半年到 2023 年上半年,后期投资交易(D 轮融资和 E+轮)下降最为明显,降幅约为 77%。与此同时,整个东南亚地区的资金从 2021 年到 2022 年都普遍下降。其中,印尼从 2022 年上半年到 2023 年上半年的降幅为 87%。不过,也有越来越多的投资交易活动流向新兴领域,表明投资者正在实现多元化。

在过去的 12 个月里,投资者一直在应对前景黯淡的问题。有 87% 的投资者发现筹资变得更具挑战性,有 88% 投资者觉得他们正在面临更加困难的退出环境,而退出正是投资者们关注的焦点。

这是因为,从 2010 年中期开始的基金现在正处于收获的后期阶段,越来越多的投资者面临实现回报的压力,被敦促尽快实现退出,从而获得回报并分配资金。但约有 50% 的投资者只达到了部分目标或者还未达到目标。

与专注于其他地区的基金相比,专注于东南亚的基金分配资本较低,表明投资回报难度较大。而且,分配资本受到 IPO 稀缺的限制。因为分配资本集中在少数几家知名公司的上市,且主要在美国交易所上市。另一边,尽管二级市场的销售估值折扣有所扩大,但二级市场优质公司的估值相对更为坚挺。

虽然投资者变得越来越谨慎,但东南亚的基金备用金(Dry Powder)仍在不断增加,2022 年的基金备用金达到 157 亿美元。要摆脱这个资金寒冬,东南亚的数字企业需要证明自己值得高质量的交易以及拥有可靠的退出途径。

2023 年东南亚互联网报告还提到东南亚高价值用户画像、数字包容性以及东南亚各国数字经济,本文仅为部分内容解读,一切以内容原文为准。