原标题:Google增长停滞?告别泡沫中的旧时代

编译 | 美股研究社

题图来源 | pexels

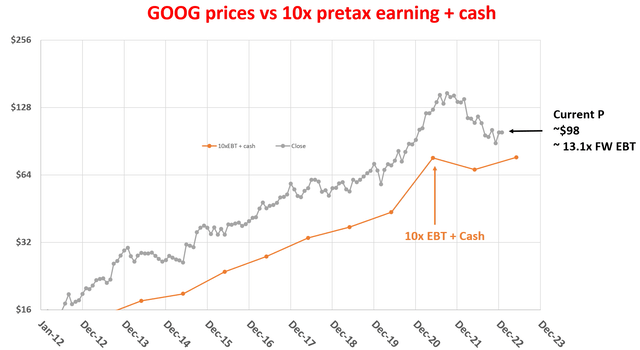

概括:谷歌(Alphabet)股票在根据其现金状况调整后,目前的定价约为 13 倍 FW 税前收益。根据巴菲特的 10 倍 EBT 规则,它基本上被市场视为最终停滞不前的业务。然而,现实与我看待事物的方式恰恰相反:大量强劲的增长催化剂正在支持谷歌股票的巨大长期回报潜力。

根据巴菲特 10 倍 EBT(税前收益)规则,Alphabet(谷歌)被低估了。仅在调整现金头寸后,它才以约 13 倍 FW EBT 的估值出售。按照这样的估值,市场基本上将谷歌视为一家停滞不前的企业。

13 倍的 FW EBT 已经提供了接近 8% 的税前收益收益率,这相当于拥有具有相似收益率的股票债券(债券收益率均按税前报价)。任何增长都将是这个估值的红利。

然而,现实与我看待事物的方式恰恰相反,GOOG 绝不是一家停滞不前的企业。正如本文其余部分所详述的那样,GOOG 不仅在其当前的细分市场(搜索引擎和数字广告)中拥有巨大的护城河,而且在利用一系列高增长领域方面也处于有利地位。所有这些新举措都得到其稳固的资产负债表和高利润的现有产品的支持。

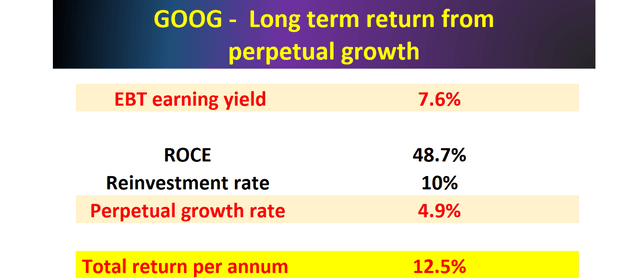

总而言之,我认为 GOOG 股票在当前条件下很容易提供两位数的税前年回报率潜力(约 13%),包括刚才提到的约 8% 的税前收益收益率和约 5% 的永久增长率。

谷歌和巴菲特的 10 倍 EBT 规则

从下图中可以看出,谷歌历史上一直以远高于 10 倍 EBT 的估值进行交易。然而,在目前的情况下,它的交易价格非常接近 10 倍 EBT。请注意,图中的纵轴为对数刻度。因此,与图中直观显示的相比,当前估值更接近 EBT 的 10 倍。

更具体地说,截至撰写本文时,谷歌的股价约为每股 98 美元。我对其 2023 年每股收益的估计约为 5.8 美元,税率约为 14%。

最后,不要忘记它的资产负债表上有大约 9 美元的净现金头寸(稍后会详细介绍)。将所有这些数字放在一起,从其股价中减去现金头寸后,其当前估值约为 13 倍 FW EBT。

根据巴菲特的 10 倍 EBT 规则,以这样的估值,谷歌基本上被市场视为一家停滞不前的企业。

巴菲特的 10 倍 EBT 规则快速总结:

巴菲特为他的许多最大和最好的交易(包括可口可乐、美国运通、沃尔玛、伯灵顿北部,以及最近的苹果收购)支付了约 10 倍的税前收益。这绝非巧合,因为购买一家以 10 倍 EBT 永远停滞不前的企业,就已经提供了 10% 的税前收益率,可直接与 10% 收益率的债券相媲美。任何增长都是红利。

当然,10 倍 EBT 规则并不意味着您应该购买交易价格低于 10 倍 EBT 的所有/任何股票。投资者面临两个主要风险:A)质量风险和 B)估值风险。10 倍 EBT 规则是为了在已经消除 A 类风险之后避免 B 类风险。

那么我们如何消除 A 类风险呢?我主要寻找三件事。第一和第二,业务在短期和长期内都应该没有生存问题。第三,企业应该有良好的增长机会(以所谓的永久增长率)。

在这个框架下,接下来,我将论证谷歌满足上述所有要求。它根本没有生存威胁,并且处于发展的有利位置。

谷歌存在生存问题?

在谷歌的案例中,我根本看不到任何短期或长期的生存能力问题。在短期内,生存能力问题总是可以通过股息(如果公司定期支付股息)和/或其资产负债表和资本结构来可靠地评估。就谷歌而言,它不支付股息。因此,让我们更仔细地检查一下它的资产负债表。

说谷歌拥有强大的资产负债表有点轻描淡写。在我看来,它拥有最强大的资产负债表之一。截至其最近的财务报表,它拥有大量现金(和现金等价物)和总计约 $116B 的净现金头寸。换算成每股约 9 美元。

此外,谷歌的债务水平很低(如图所示仅为 $29B)。目前,它与其他经济领域一起面临着一些直接的不确定性(如裁员)。但其稳固的资产负债表为公司抵御任何潜在的经济衰退提供了厚实的缓冲。

长期生存能力取决于基本的护城河。在这里,我再次看到谷歌享有最宽阔、最具统治力的护城河之一。

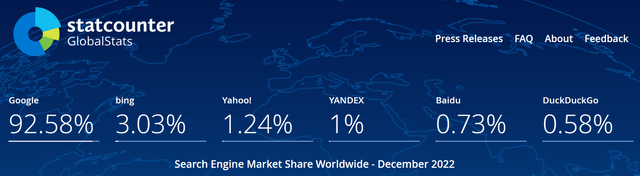

谷歌在搜索引擎领域占据主导市场份额。根据下方 Statcounter 的统计数据,截至 2022 年 12 月,谷歌在全球搜索引擎市场份额中的市场份额超过 92.5%。下一个最大的玩家 Microsoft Bing 遥遥领先,仅占约 3% 的市场份额。

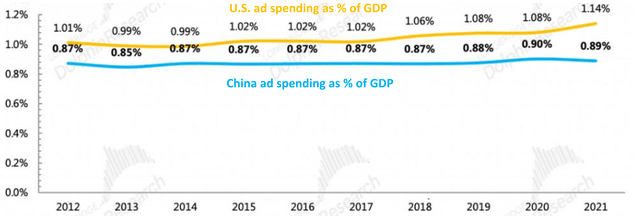

我们中的许多人都担心经济衰退,并进一步担心经济衰退可能会对广告领域造成更严重的打击。然而,实际上,从以下数据可以看出,广告支出非常稳定。毕竟,广告是吸引顾客的首要因素。

也就是说,图表显示广告支出随着时间的推移相当稳定,美国和中国这两个最大的经济体只有很小的波动。

在美国,广告支出在过去十年间一直在 1.01% 至 1.80% 的相对狭窄范围内波动。唯一的例外是 2021 年。COVID-19 大流行意外地大幅刺激了广告支出。中国的情况非常相似。

另请注意,消费在经济中所占比例较大的美国等发达国家的广告支出占 GDP 的百分比一直在上升。过去 10 年,中国的广告支出占 GDP 的百分比一直在 0.85% 至 0.90% 之间。这一观察让我想到了下一个话题:谷歌的盈利能力和增长潜力。

盈利能力和增长前景

得益于其护城河和技术领先地位,谷歌拥有强劲的收入来源,并且一直保持盈利。此外,其跨不同部门和地区的多元化商业模式也有助于提供稳定的收入来源和增长机会(尤其是在上述发展中国家)。

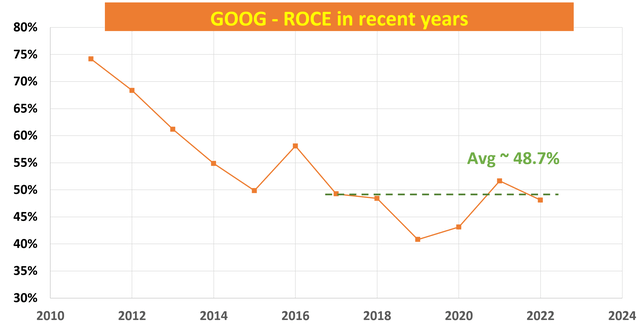

总而言之,下图显示了 GOOG 在 ROCE(已动用资本回报率)方面的盈利能力。可以看出,其 ROCE 近年平均为 48.7%,即使在业绩超群的 FAAMG 集团中也是极具竞争力的水平。

在其现有的护城河和强大的 ROCE 的支持下,我看到了谷歌未来的强大潜力。主要的增长催化剂包括上述广告领域的增长、云计算、其众多的数字服务,以及硬件阵容的快速扩张(如 Pixel 智能手机和智能家居设备)。

从长远来看,正如我在博客文章中详述的那样,任何企业的增长率最终都取决于 ROCE 和再投资率 (“RR”) 的乘积。

谷歌近年来一直保持 10% 以上的 RR,考虑到其强劲的现金流,我认为这样的 RR 在长期内是可持续的。平均 48.7% ROCE 和 10% RR 的组合可能导致约 5% 的永久增长率(48.7% ROCE * 10% RR = 约 4.87% 永久增长率),如下表所示。

结语

回顾一下,谷歌当然面临着不确定性。

短期内,谷歌面临来自 Facebook、Twitter 和 TikTok 等其他社交媒体平台的竞争。

该公司还几乎不断面临监管风险,其核心业务依赖于收集和使用用户数据,这一直引起隐私问题和监管审查。近年来,谷歌因涉嫌违反隐私法而面临各国政府的罚款和处罚。这些风险已经对谷歌的股价产生重大影响。

然而,对我来说,目前的估值表明上述这些问题被夸大了。

根据巴菲特的 10 倍 EBT 规则,在调整其现金头寸后约为 13 倍 FW EBT,市场基本上将其视为最终停滞不前的企业。然而,我认为它绝不是。我认为谷歌几乎完全符合巴菲特 10 倍 EBT 规则(除了估值略高于 10 倍 EBT)。