云计算是 IT 行业发展最快的领域之一,随着数字化进程的不断推进以及受疫情影响,全球云服务市场正在发生快速的,系统性的变革。如今越来越多的企业正在或者已经将活动、流程、业务等转向云端,云部署在各行业各企业中争相展开。其中,IaaS(Infrastructure as a Service,即基础设施即服务)的高速发展助推了 SaaS (Software-as-a-service,即软件即服务)服务更快速更稳定的成长,基于降本增效、易于维护等特点,SaaS 市场在近年迎来了爆发式增长。

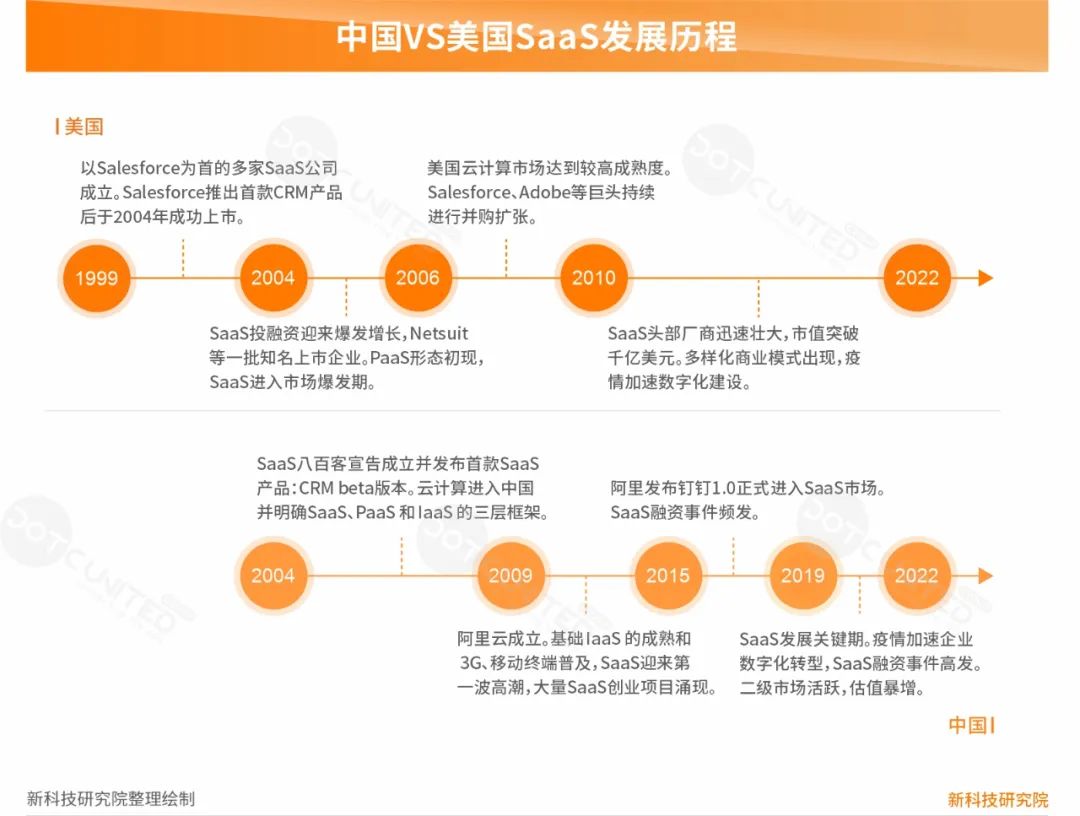

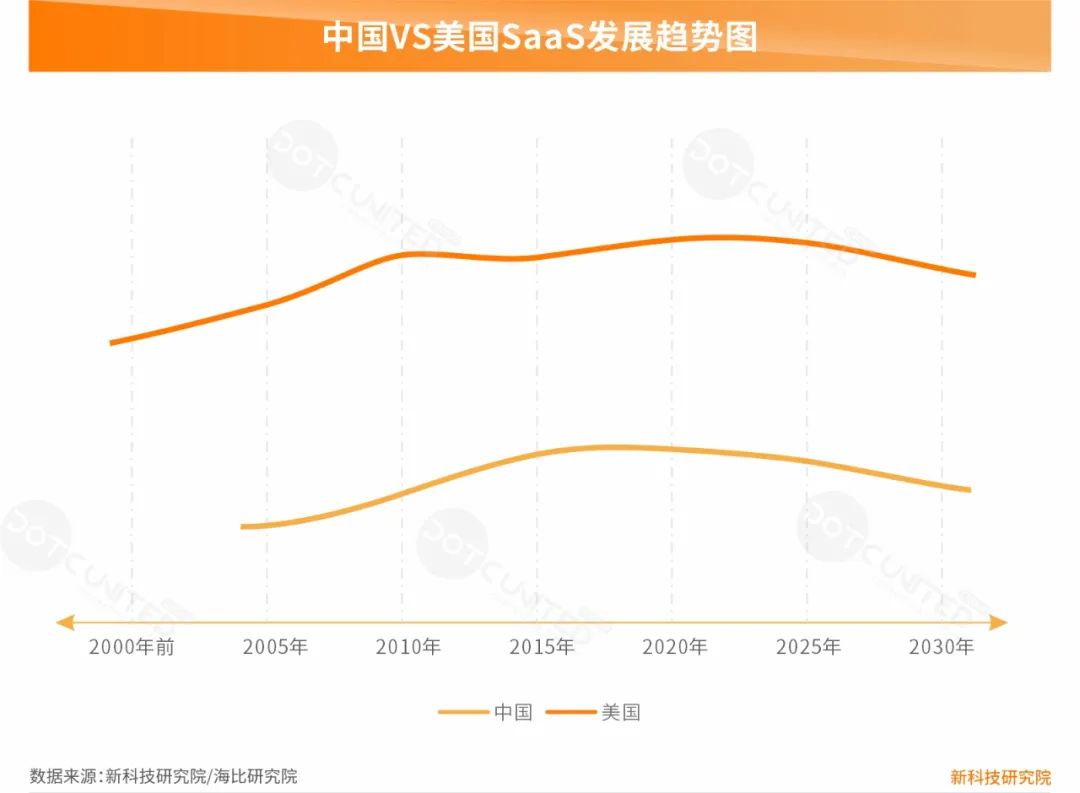

美国 SaaS 概念的出现可追溯到上个世纪 80 年代,领先中国数十年。1999 年美国公司 Salesforce 成立并在次年推出了首个互联网交付的 CRM 产品,至此,SaaS 服务的雏形诞生。从 1999 年至今,美国的 SaaS 产业从起步期到发展期,如今已经迈入了成熟期。

2004 年美国公司 Salesforce 成功上市,同年国内 SaaS 公司八百客成立,并推出了首款 SaaS 产品,国内 SaaS 产业进入了萌芽阶段。此后,国内 SaaS 产业在经历了波澜不惊的 10 年之后,在 2015 年迎来了一波生长高峰,这一年也多被业内称之为中国 SaaS 元年。从 2020 年疫情爆发到如今的后疫情时代,疫情加速企业数字化转型,国内 SaaS 市场进入了关键的生长期。

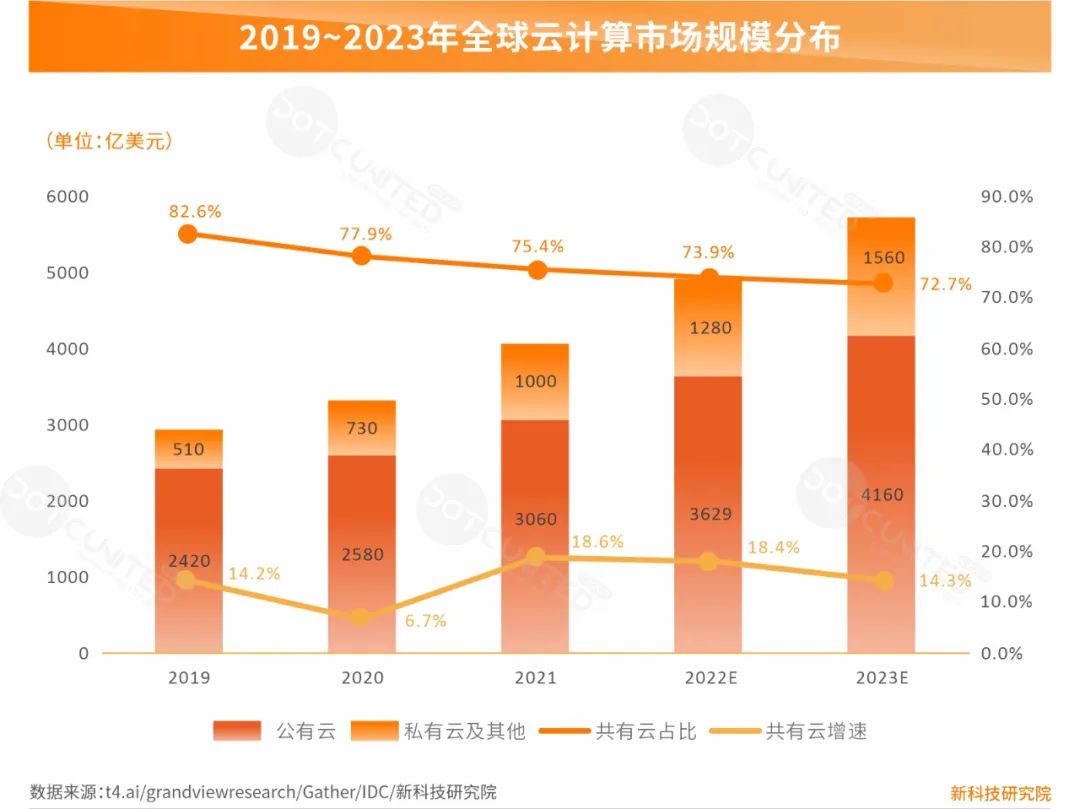

公有云主导全球云市场占比超七成,公有云 SaaS 占比约四成

2020 年,全球大范围疫情的出现使全球各行各业在经济上受到了不同程度的重创,但同时也刺激了数字业务紧迫又急速的转型,居家管控等对 IT、电信、媒体以及娱乐等垂直行业的云市场产生了积极影响,2020 年云计算市场规模虽然受经济影响增速降低,但整体仍实现了正向增长,达到 3310 亿美元。2021 年在后疫情时代下的逐渐复苏中,全球迎来了新一波数字化转型高峰,云计算市场规模达到 4060 亿美元,增速高达 22.6%,预计到 2022 年底将达到 4909 亿美元,增速约 20.9%,增速放缓。

目前,全球云计算市场仍以公有云市场为主导,占比超过七成。公有云年增速在 2020 年后基本保持在 18% 左右。全球公有云市场中,SaaS 占比约四成。预计 2022 年底,全球公有云 SaaS 市场规模将达到 1410 亿美元,同比增长约 16.5%。

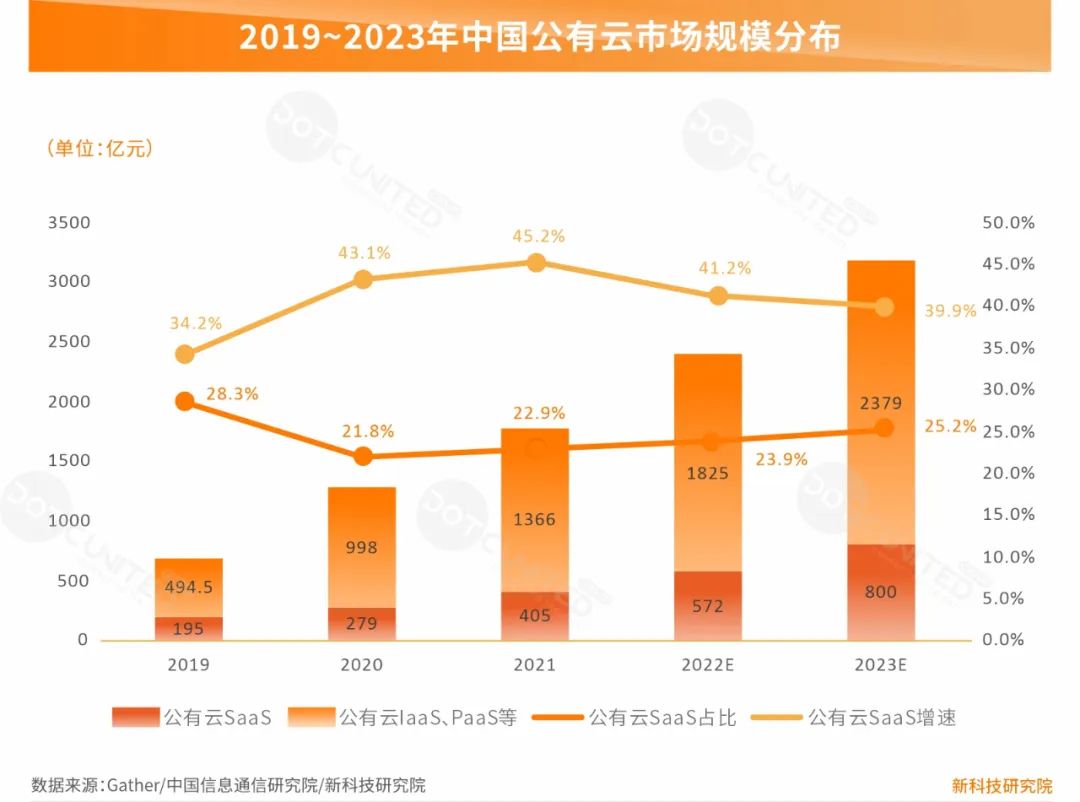

国内公有云主导云市场占约六成,公有云 SaaS 占比不及三成

中国的云计算是全球增速最快的市场之一,在经过数十年发展之后,已经从最初的概念进入到了普及适用阶段,尤其是疫情爆发以来,远程办公、在线教育等需求的爆发式增长进一步推动了国内云计算市场的快速发展。据统计,国内云计算市场在 2020 年迎来增长高峰后仍以 30% 的增速稳定增长。预计到 2022 年底,市场规模将达到 3777 亿元,到 2023 年或逼近 5000 亿元。

目前,国内云计算市场以公有云为主导,占比超六成。公有云市场在 2020 年一波高速增长后继续以超过 30% 的速度稳定增长。公有云市场中,SaaS 占比不到三成,目前国内 SaaS 市场尚处于蓬勃生长阶段,年增长率保持在 40% 左右。预计到 2022 年底,国内公有云 SaaS 市场规模将达到 572 亿元,同比增长约 41.2%,到 2023 年或达到 800 亿元的市场规模。

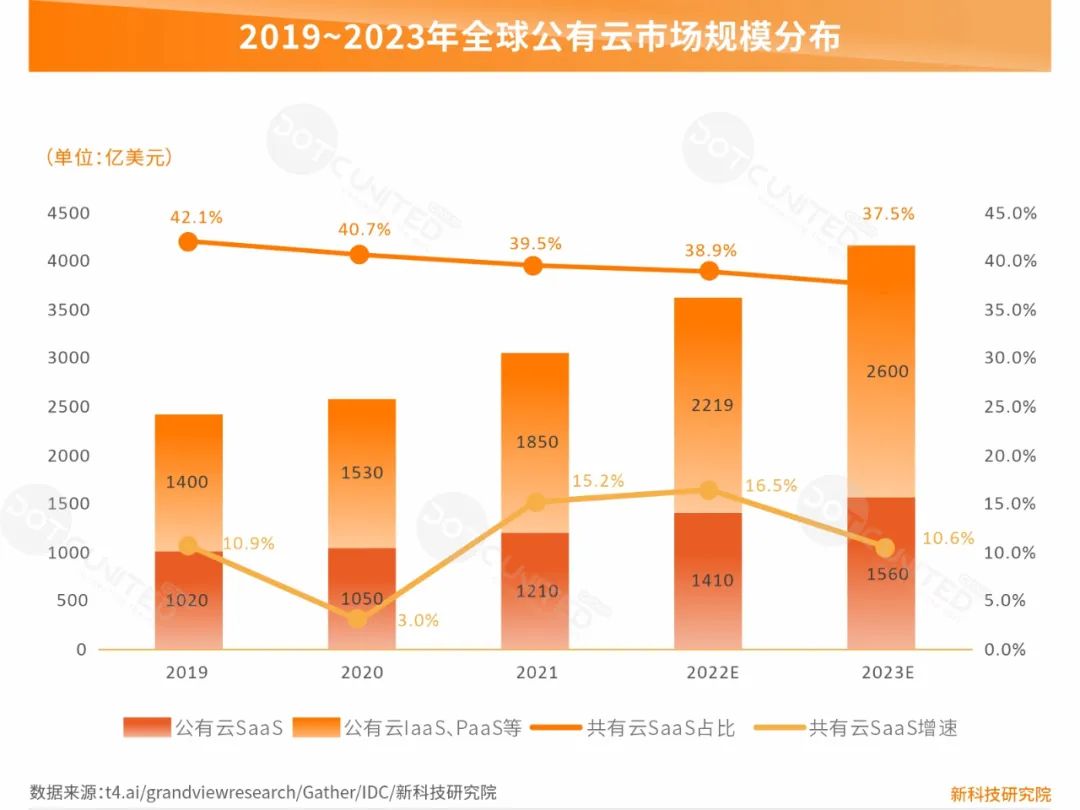

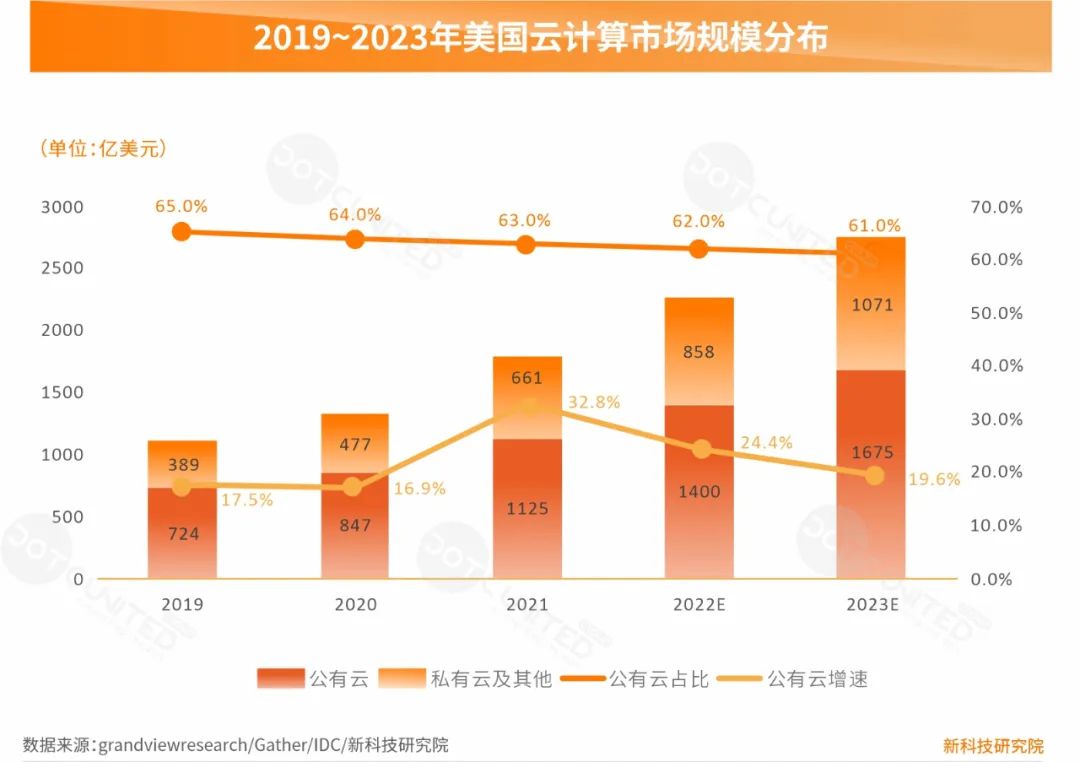

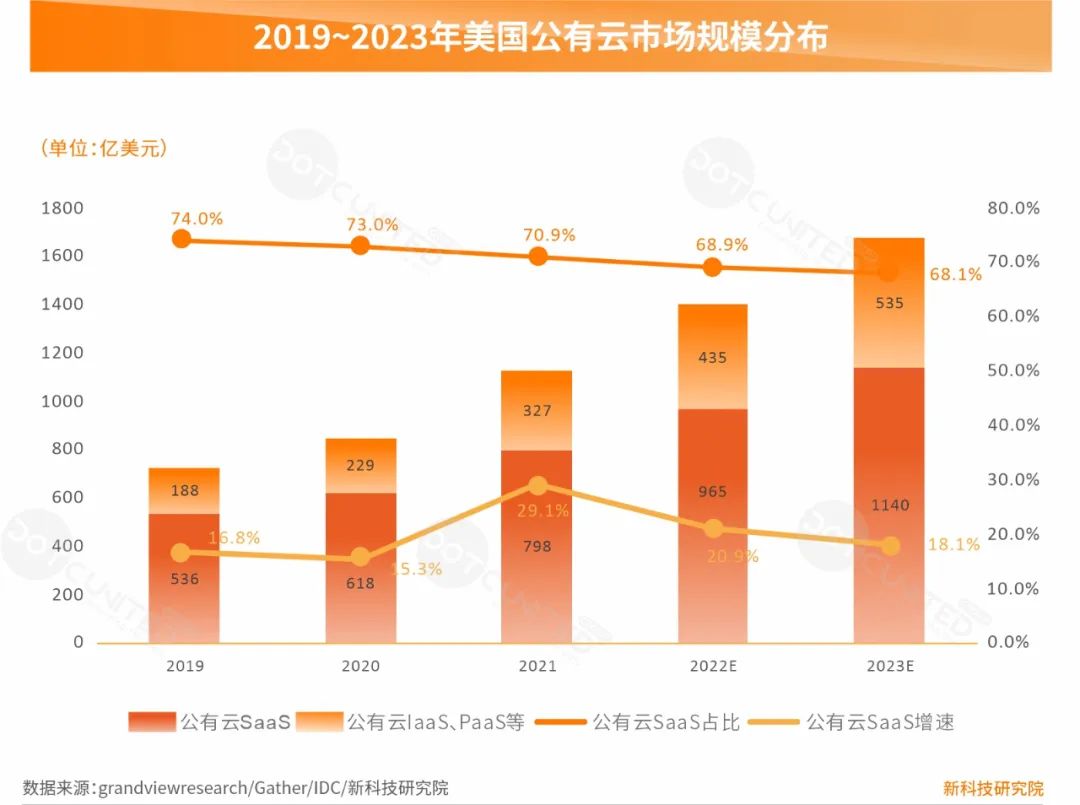

美国公有云市场占比超六成,公有云 SaaS 占比高达七成

美国是全球最大的云计算市场,云计算在美国发展较早,目前已进入到了成熟发展阶段。美国的云计算技术成熟度较高,云计算在美国目前已成为了一种主流的商业模式。据统计,2021 年受疫情助推,美国云计算市场迎来了一波增长高峰,同比增长 34.8%。预计到 2022 年底,美国云计算市场规模将突破 2000 亿美元大关,同比增长约 26.4%。

目前,美国云计算市场以公有云为主导,占比超六成。公有云市场在 2021 年一波高速增长后继续以 20% 左右的速度稳定增长。在公有云市场中,SaaS 占比高达七成。美国 SaaS 市场已经趋于完善和成熟,SaaS 在美国已经深入到了各行各业,整体渗透率超过了 70%。预计到 2022 年底,美国公有云 SaaS 市场规模将达到 965 亿美元,同比增长约 20%,到 2023 年或突破 1000 亿美元大关。

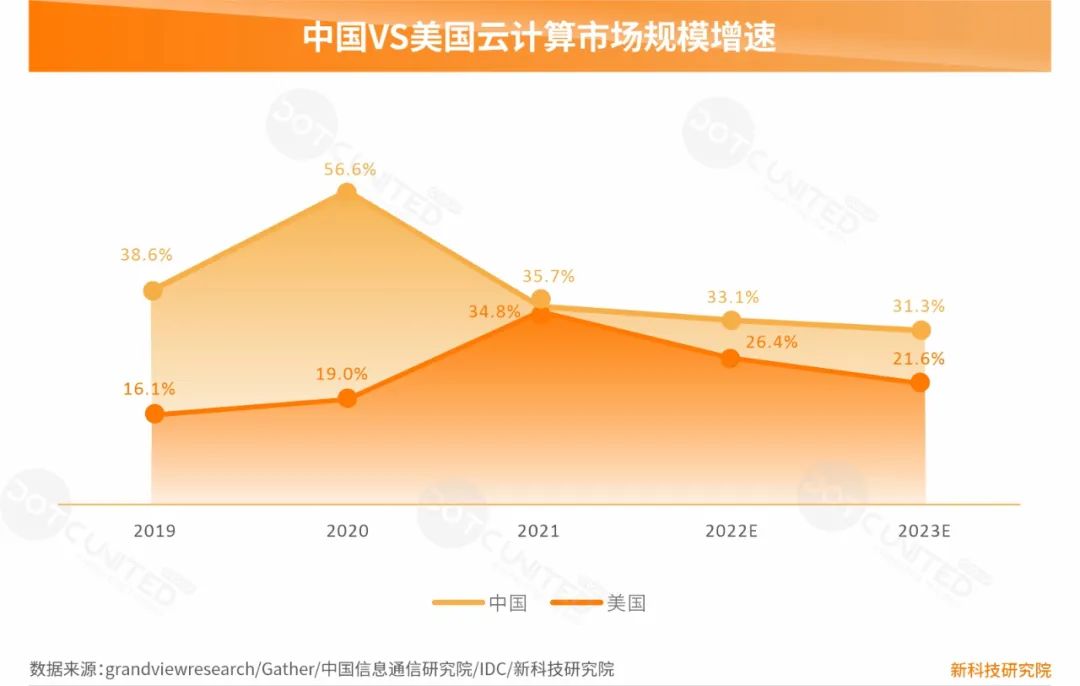

美国云计算主导全球占比近五成,中国云计算&公有云规模全球占比均约 10%

中国与美国的云计算市场,不论从规模、技术还是应用等方面都存在较大差距。美国是全球云计算市场的领导者,市场规模占到全球整体超过四成,预计到 2023 年将拿下全球市场的半壁江山。中国云计算在全球的市场份额在 2021 年突破两位数,达到 11%,预计到 2022 年占比约 12.1%,2023 年或达到 13.6%。

相较美国,中国云计算起步晚,目前尚处于快速成长阶段,年增长速率高于美国。目前,中国云计算市场规模年增长率约 33%,美国为 26% 左右。

公有云市场规模方面,美国在 2021 年占据全球约 36.8% 的市场份额,预计 2022 年达到 38.6%,到 2023 年全球占比或突破四成。中国公有云市场规模在 2021 年全球占比约 9.1%,预计到 2022 年底将突破 10%。

增速方面,受疫情影响,中国公有云市场规模在 2020 年同比增长高达 85%,2021 年有所下降约 38.7%,之后趋于平缓基本保持在 30% 左右的增速。美国在 2021 年同比增长约 32%,之后趋于平缓基本保持在 20% 左右的增速。

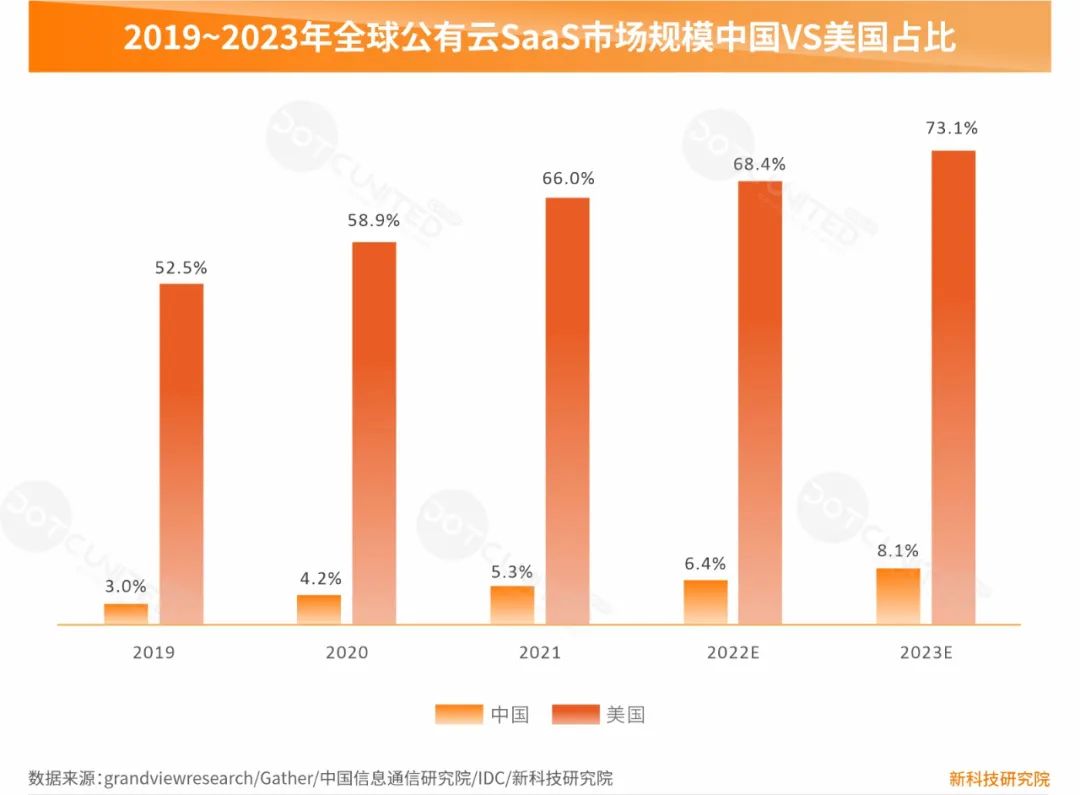

中美公有云 SaaS 市场规模差距不断缩小,公有云 SaaS 布局呈倒挂结构

公有云 SaaS 市场规模方面,美国作为全球最大的公有云 SaaS 市场,2021 年公有云 SaaS 市场份额占全球约 66%,预计 2022 年底占比约 68.4%,到 2023 年全球市场占比或突破七成。目前,中国公有云 SaaS 市场占据全球市场份额尚不到 10%。据统计,2021 年中国公有云 SaaS 市场规模占全球约 5.3%,预计 2022 年底占比提升至 6% 左右。

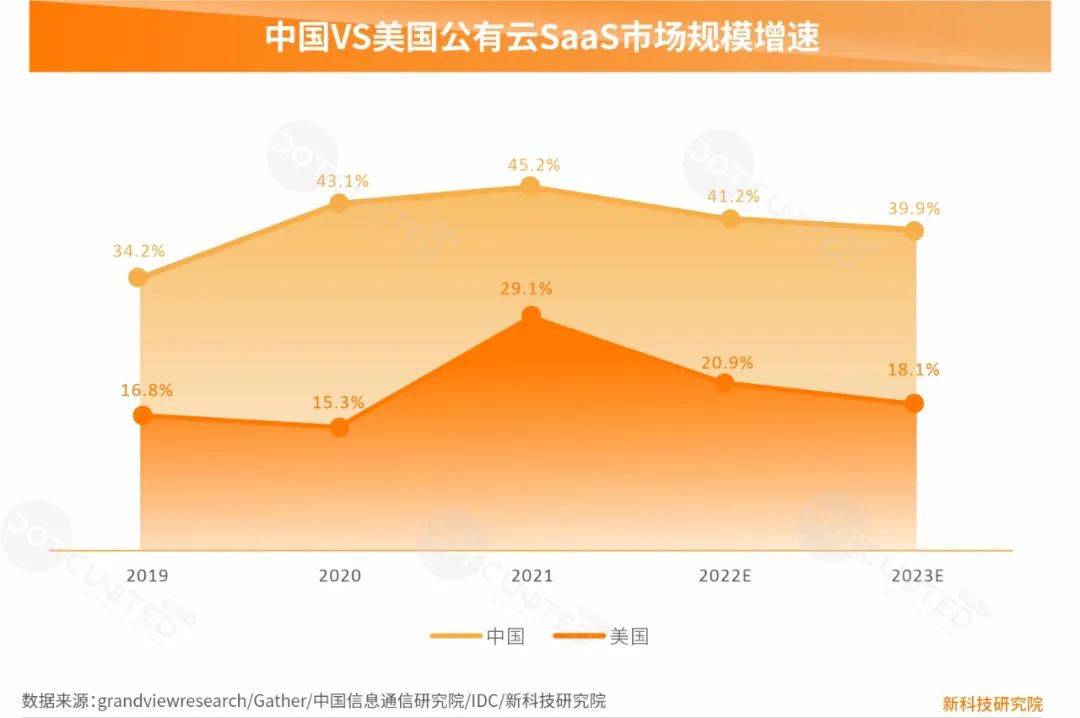

增速方面,近年中国公有云 SaaS 市场规模年增长基本保持在 40% 左右,美国在 2021 年迎来 29% 的高峰增长之后,公有云 SaaS 市场规模的年增长基本都保持在 20% 左右。

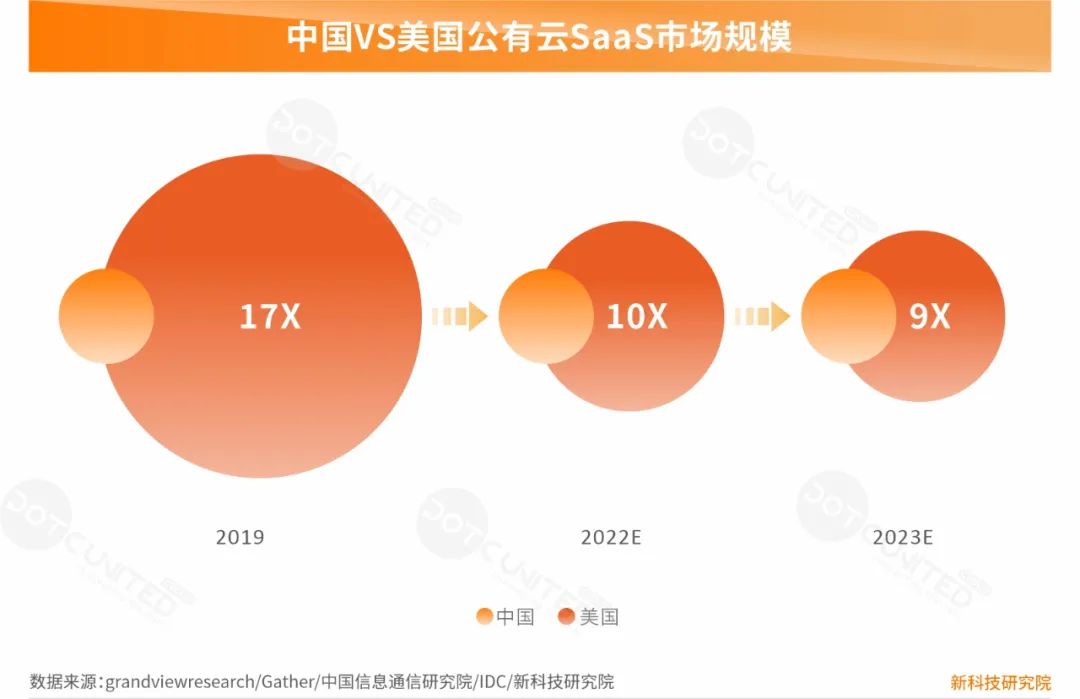

相较美国,中国公有云 SaaS 市场起步晚,目前处于发展中阶段,整体市场规模仍较小。但基于互联网高速发展、疫情加剧企业数字化进程推进、中台技术成熟突破、企业/用户觉醒等因素,中国公有云 SaaS 市场近年实现了高速发展,同美国之间的差距不断缩小。据统计,2019 年美国公有云 SaaS 市场规模是中国的 17 倍多,预计到 2022 年底市场规模差距将缩小到 10 倍左右,到 2023 年差距将缩小到 9 倍左右。

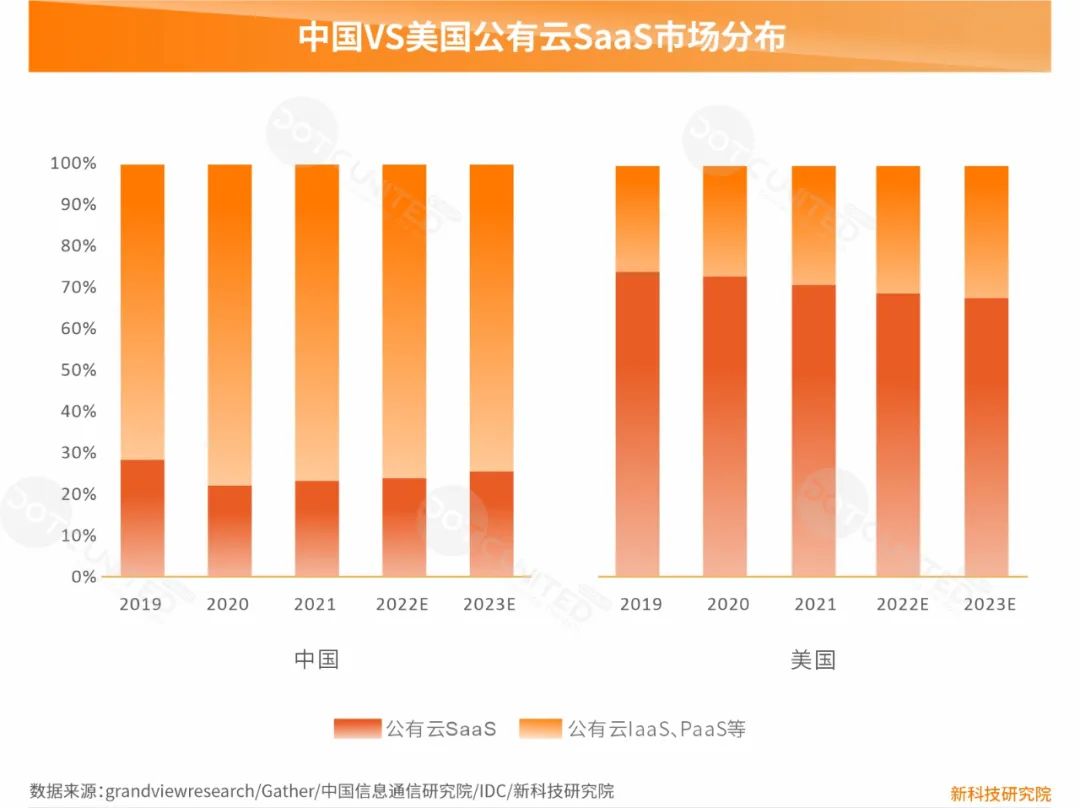

云服务是云计算产业中壁垒较高的环节,在资金投入、技术/运营、云生态建设能力方面等都有较高要求,目前我国云服务发展尚在早期发展阶段,云服务市场仍以底层或中台型产品为主,据统计,公有云市场结构方面,目前国内公有云 SaaS 占公有云市场不到三成,呈逐渐上升趋势,而美国公有云 SaaS 占比高达约七成,市场布局逐年压缩,中美公有云 SaaS 市场布局呈现倒挂结构。

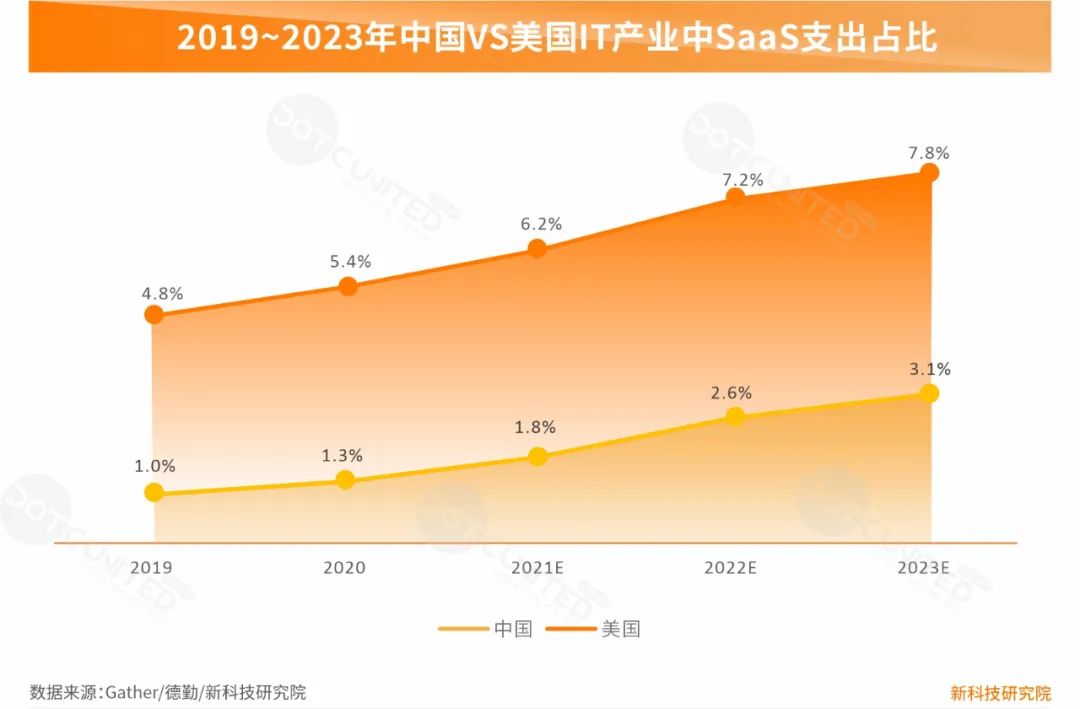

除 SaaS 产业起步时间、企业/用户意识等因素外,IT 产业中 SaaS 的支出也是造成中美 SaaS 产业较大差距的原因之一。据统计,目前美国 IT 产业中 SaaS 支出占比超过 7%,而中国支出不到 3%,虽然如此,持续上升的 IT 支出仍为 SaaS 产业未来的稳健发展提供了良好保障。

美国 SaaS 公司收入全球占比超 60%,中美 SaaS 企业 TOP10 总市值相差 17 倍

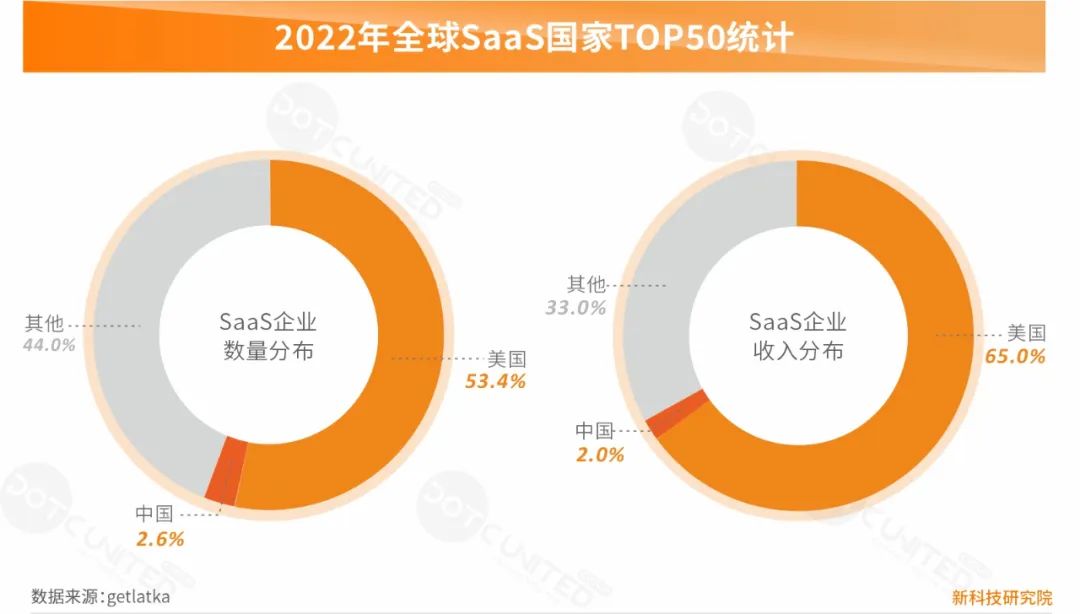

美国作为全球最大的 SaaS 市场,大中小型 SaaS 企业不胜枚举,不论是企业数量还是收入规模都领先全球。国内 SaaS 市场起步晚,目前纯 SaaS 业务或包含 SaaS 业务的企业数量相对较少。统计目前全球主要 50 国 SaaS 企业数据显示,拥有 SaaS 企业数量最多的是美国,其次是英国、加拿大、德国、法国、印度和中国等国家,美国占据超过 50% 的市场份额,中国占约 2.6%。从企业收入规模来看,SaaS 企业创收最多的依然是美国,其次是意大利、英国、澳大利亚和印度等国家,总体上美国占据约 65% 的市场份额,中国仅占到 2%。

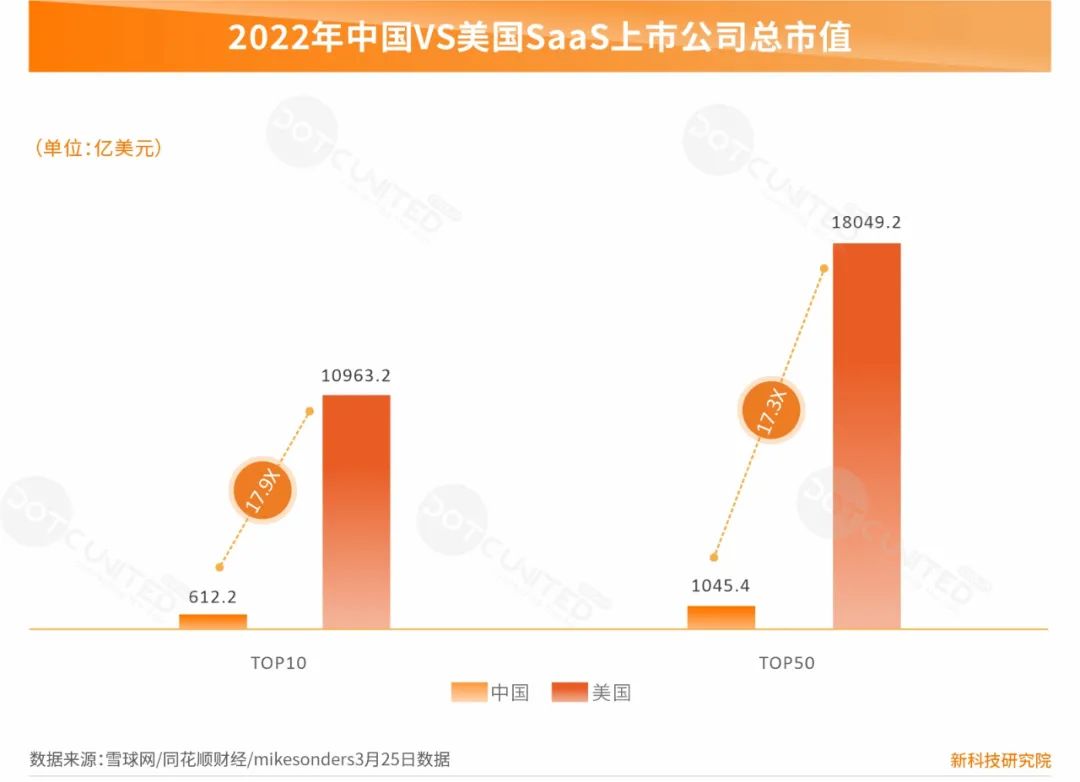

美国大部分 SaaS 企业成立于 1999 年后,在历经 8~10 年的成长后这些企业基本都成功上市。国内目前纯粹的 SaaS 企业较少,大部分企业都是在近几年才开始推进 SaaS 化转型,国内上市 SaaS 企业也是屈指可数。统计中美两国 SaaS 上市企业(包含 SaaS 概念股上市)结果显示,中国 SaaS 上市企业市值 TOP10 的总市值约 612.2 亿美元,美国 TOP10 企业总市值突破万亿美元,达到 10963.2 亿美元,中美 SaaS 上市企业 TOP10 总市值相差 17 倍之多,同样,TOP50 的企业总市值也相差了 17 倍左右。

美国 SaaS 上市企业不乏龙头企业,Adobe 和 Salesforce 作为全球 SaaS 市场的领导者,市值均已超过 2000 亿美元,Intuit(财税 SaaS)和 ServiceNow(ITSM)市值也均超过了 1000 亿美元。相较之下,国内上市 SaaS 公司市值普遍在百亿元,目前市值最高的是用友网络,超过 700 亿元,约 122 亿美元,中美 SaaS 上市企业市值从龙头到整体都相差较大。

头部企业以 ERP·CRM·云协作类为主,通用&互联网行业细分占据主流

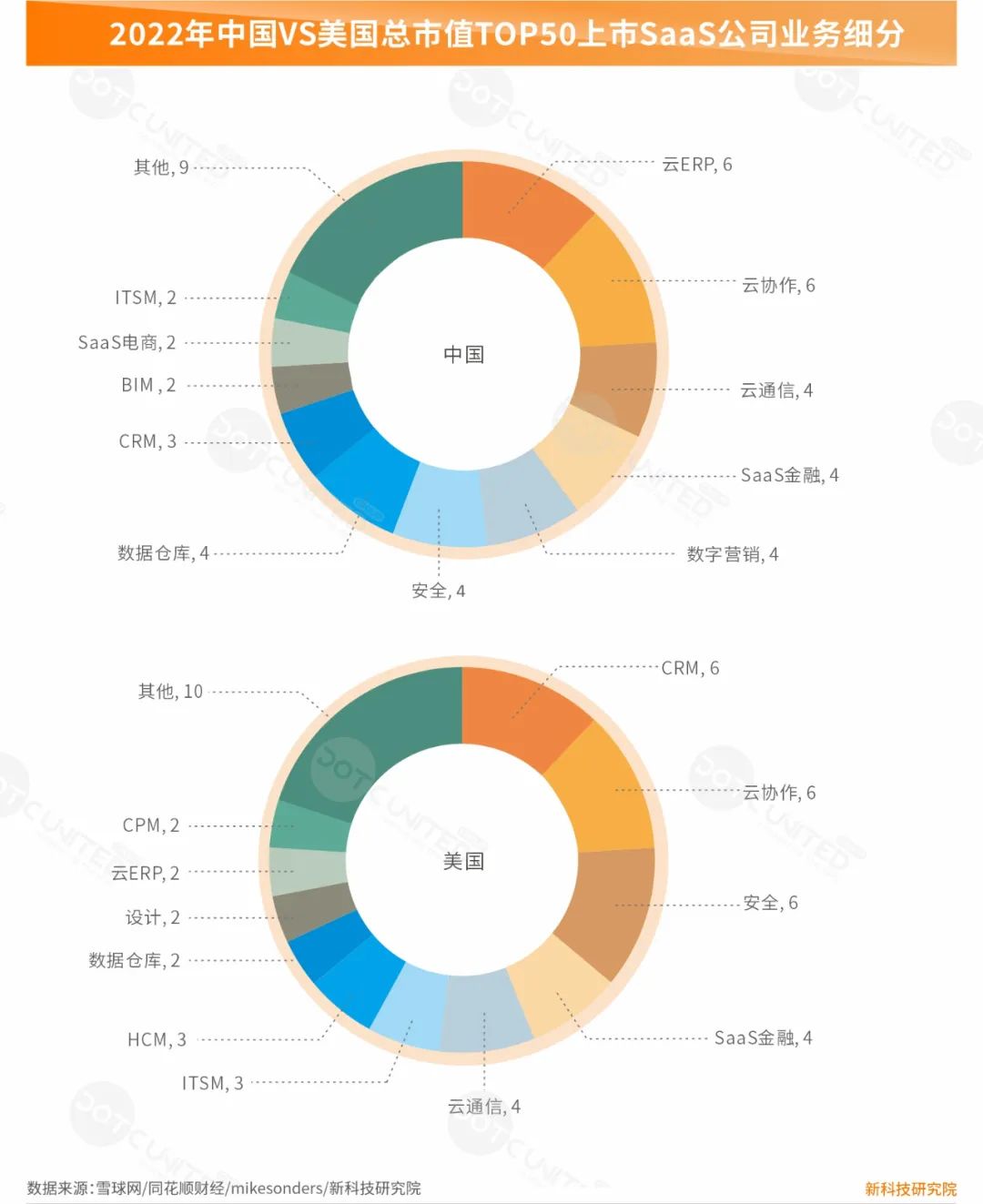

统计中美上市 SaaS 企业 TOP50 结果显示,从业务细分来看,中国头部企业以 ERP(用友网络等)、云协作(金山软件等)赛道为主,其次有云通信(梦网科技等)、SaaS 金融(润和软件等)和数字营销(微盟等)等类。美国头部企业以 CRM(Salesforce 等)、云协作(Atlassian 等)、安全(CrowdStrike 等)等赛道为主,其次有 SaaS 金融(Intuit 等)、云通信(Zoom 等)和 ITSM(ServiceNow 等)等类型。

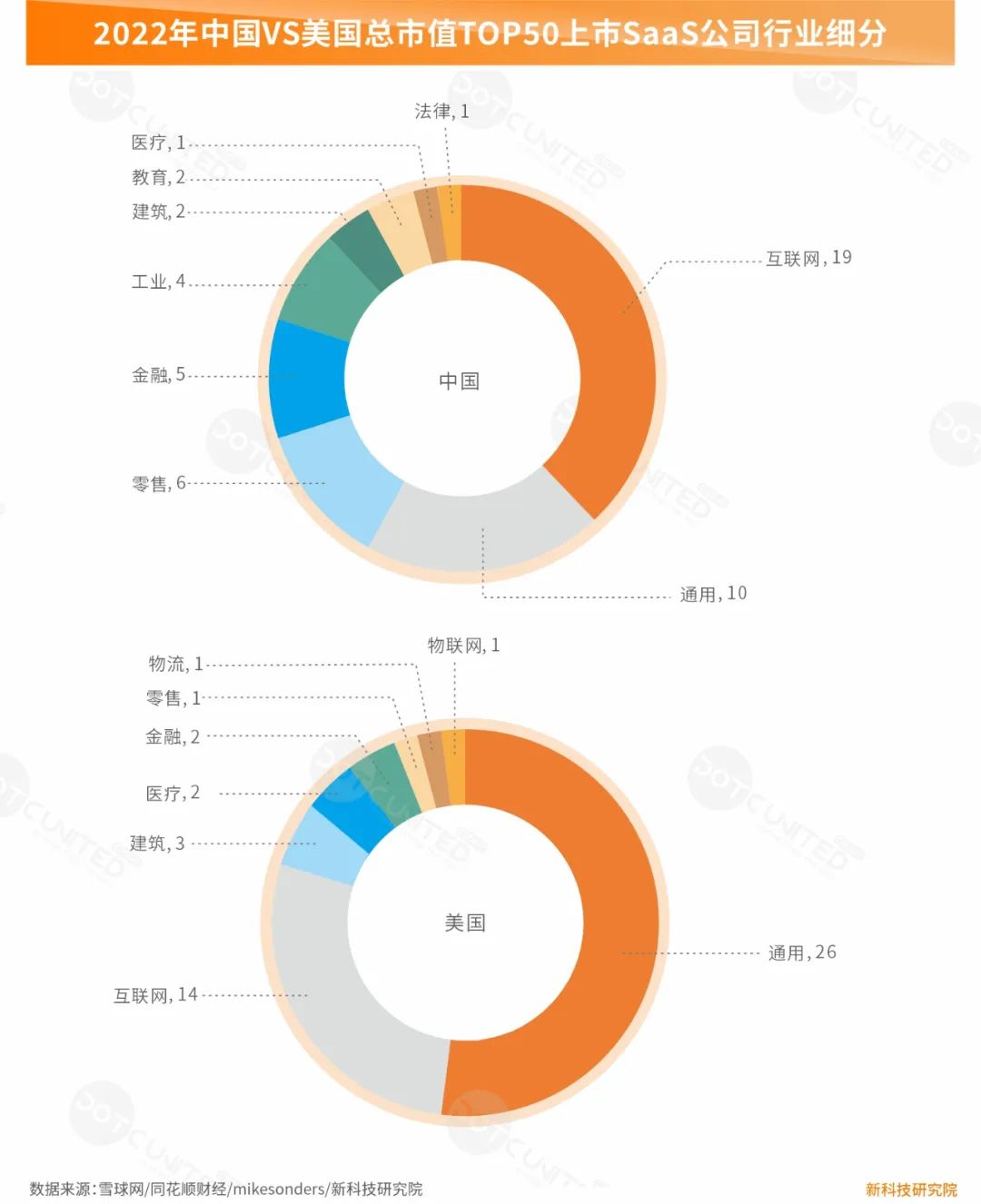

目前,无论是在美国还是中国,整体市场上通用型 SaaS 仍占据主流,其中,CRM 占据主导地位。美国是全球最大的 CRM 市场,占据全球约三分之一的市场份额。

从行业细分来看,中国和美国的头部 SaaS 企业均以通用型和互联网行业为主。行业通用型 SaaS 适用性广泛,目前依然是市场主流,专注细分领域的行业垂直型 SaaS 能更好地理解客户需求,深入解决用户痛点,近年零售、医疗、地产、金融、电商等细分领域的垂直 SaaS 市场得到了飞速增长。未来,相较通用型 SaaS,垂直类 SaaS 或更会受到资本的青睐,垂直 SaaS 市场发展潜力巨大。

美国各行业垂直 SaaS 赛道不乏龙头, 如移动支付大佬 Block、财税超级独角兽 Intuit 、有医疗领域 Microsoft office 之称的 Veeva、数字建筑 CAD 巨头 Autodesk 等。相较之下,目前国内行业垂直 SaaS 市场仍处于发展早期,市场格局尚未明朗,就整体市场而言,广联达、明源云等在地产建筑领域,石基信息、微盟等在零售领域,拉卡拉、润和软件等在金融领域的表现都可圈可点。

从城市分布来看,国内 SaaS 上市企业基本集中在南方城市,其中北、上、深、粤为四个主要地区。北京聚集了国内 SaaS 上市企业总市值 TOP10 中的 9 家企业,包括用友网络、三六零、广联达、石基信息、光环新网等,主要涉及互联网、零售、金融、医疗等领域。上海有泛微网络、云赛智联、微盟等企业,深圳有移卡、法本信息等企业。金蝶国际、金山软件、明源云、有赞等企业总部均位于中国香港。

糅杂美国经验的具有中国特色的 SaaS 市场未来可期

中国 SaaS 产业开启至今经过十数年的发展,现在已经进入了高速发展的成长期,预计在 2025 年前后进入成熟期。虽然目前国内 SaaS 产业生态未完整,市场不成熟,远落后于美国,但这种差距也恰恰给未来国内 SaaS 的发展提供了一个充满想象的上升空间。中美 SaaS 产业在生态环境、信息化程度、产业化阶段、客户群体结构以及用户习惯等方面都存在一定差异,国内 SaaS 在借鉴美国经验,对标美国厂商的同时,更需因地制宜,冷静客观。

目前,中国 SaaS 的潜在市场无论是增量还是存量市场均存有较大规模,在疫情催化和数字基建的助推之下,随着各行各业企业上云需求的提升,用户对于 SaaS 产品的需求必然会越来越高。同时,行业监管也会越来越规范化,行业加速内卷,未来市场竞争会愈演愈烈。对于 SaaS 产品本身而言,无论是垂直还是混合,是 AI+或 X+,在以为客户赋能、降本增效,解决痛点的宗旨下,SaaS 产品必定会越来越多样化、个性化,糅杂美国经验的具有中国特色的 SaaS 市场未来可期。

原标题:酷量集团:2022年中国VS美国SaaS市场洞察

作者:酷量科技DotCUnitedGroup

本文是 DotCUnitedGroup 发布在白鲸出海的专栏文章,转载须保留本段文字,并注明作者和来源。商业转载/使用请前往 DotCUnitedGroup 主页联系,寻求作者授权。