10月19日下午4点,火币全球站公布,近期上线有关稳定币的全方位一体化的解决方案HUSD,目前该方案支持四种稳定币:Paxos Standard(PAX),True USD(TUSD),USD Coin(USDC)和Gemini Dollar(GUSD),将完善HUSD的标准,实时评估HUSD体系内的稳定币,若评估超出相应的风控指标,会将其剥离,并欢迎更多稳定币纳入。

火币方面称,HUSD解决了两个问题:用户在稳定币之间选择难;稳定币之间切换成本。当用户充值一种稳定币时,账户中体现为HUSD,提币时,可选择提出任意一种稳定币。当一种币存量不足时,也可以选择提出其他稳定币。

至此,稳定币江湖再添虎将。

链得得App此前文章《【链得得独家】24小时跌7.45%,危险的USDT为何再度报警?》提及,链得得App平台显示,北京时间10月15日稳定币USDT价格曾经历异常暴跌态势。

10月15日13时至14时的一个小时内,USDT价格从6.82人民币跌至6.47人民币,同比跌幅为5.1%;14时至14时20分,USDT价格最高反弹至6.77人民币;14时50分,BTC/USDT交易对和ETH/USDT交易对达到峰值,彼时USDT一度跌破0.92美元,报价0.9168美元,折合6.34人民币,较下跌起始价格6.82人民币已同比下跌7.04%,与14日14时50分6.85人民币的价格相比,24小时跌幅达7.45%。截止发稿日2018年11月1日,USDT已稳定在6.97人民币附近,较10月15日最低点6.34人民币同比增长9.94%。

USDT骤跌事件发生后,行业现有分析大致有托管银行Noble被爆破产,USDT背后美元储备出现问题、庄家自导自演造就市场恐慌及其他稳定币的竞争等。

面对连连唱衰声,而入局者甚众,稳定币“魁首”能否守住霸主地位?迟到入局者能否曲线翻盘?稳定币对行业发展格局又会影响多深?链得得App对USDT及现有稳定币进行解读,借此一窥市场全貌。

入局者众,破局者少,寡头实为市场选择

10月10日,中国央行数字货币研究所所长姚前、该所业务研究部主任孙浩在《中国金融》发文将稳定币的概念分为三类:法币(或其他中心化抵押物)信托的稳定币、加密货币信托的稳定币、无抵押/算法银行式的稳定币。

法币(或其他中心化抵押物)信托的稳定币:稳定币锚定法定货币或其他中心化抵押物,通常与其各自的法定货币保持一对一的比率。USDT及近日较为火热的Paxos Standard(PAX),True USD(TUSD),USD Coin(USDC)和Gemini Dollar(GUSD)皆属于美元抵押的稳定币类型。

加密货币信托的稳定币:稳定币用其他数字货币抵押,一般不存在一对一的比率,比率由其抵押的加密货币决定。抵押品可以是单一的加密货币(或其他物品)也可以是一篮子不同的加密货币。例如MakerDao推出的DAI ,基于比特股(BTS)协议发行的BitCNY和BitUSD等。

无抵押/算法银行的稳定币:稳定币没有任何抵押物支持,而是选择使用算法设计出自动化货币发行政策。例如Basecoin(Basis)等。

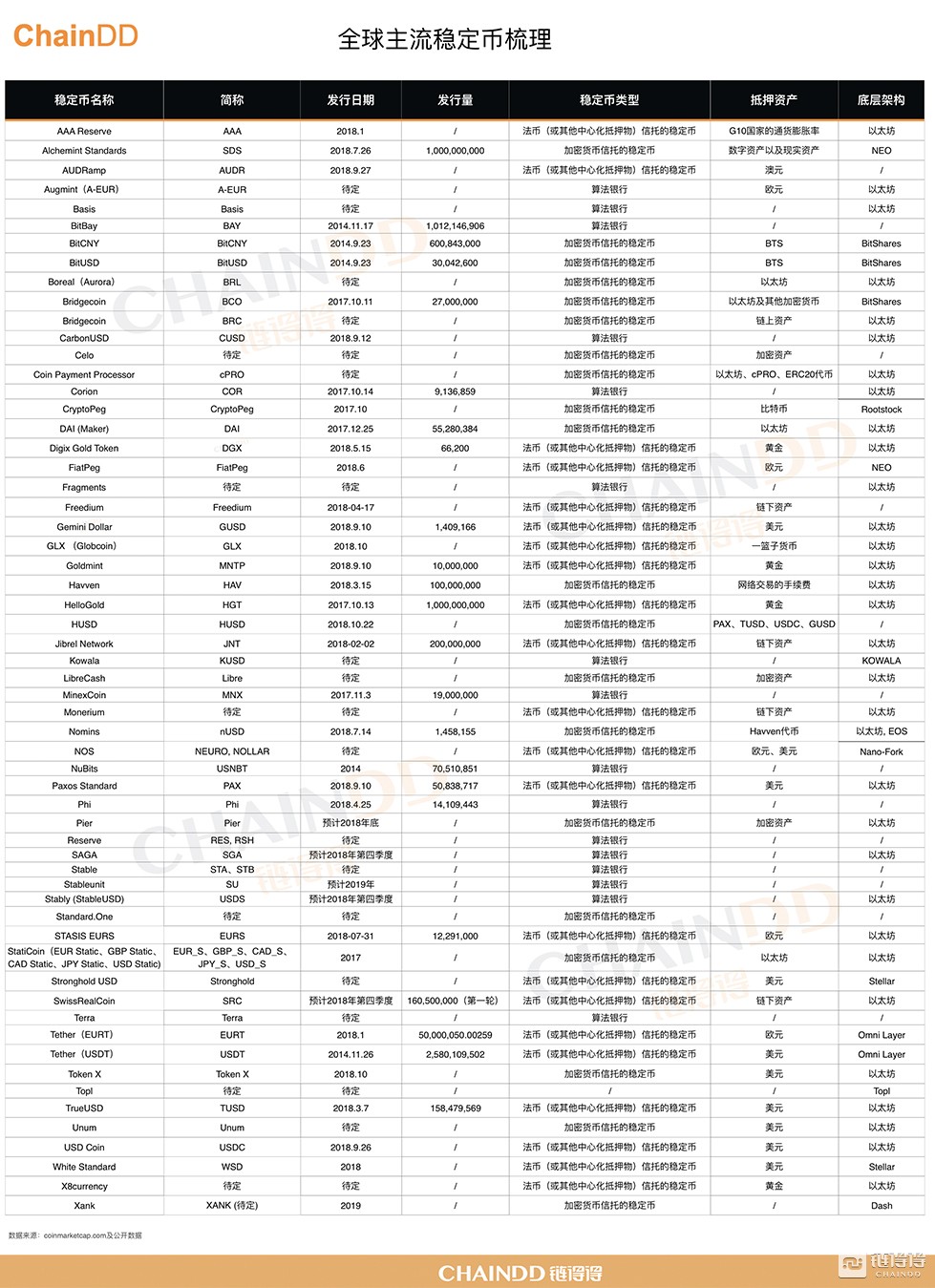

截止2018年10月30日,链得得App对目前全球59个主流稳定币的发行日期、发行量、稳定币类型、抵押资产类型及底层架构等概况整理如下图所示:

根据链得得App对全球稳定币市场数据的追踪研究,规律总结如下:

1、2018年下半年:爆发的稳定币市场

2018年前,全球稳定币发行共计发行12个,其中2014年共发行5个,占比41.67%;2018年1月至2018年10月,全球稳定币发行共计26个,其中9月份和10月份发行数较多,共计9个,占比34.63%;预计在2019年及以后待定发行的数字货币有21个。

2、法币信托的稳定币占主导地位,美元占对标资产主流

2014年至今,全球稳定币发行类型基本可以分为三类,其中法币(或其他中心化抵押物)信托的稳定币共计发行22个,以美元作为资产抵押的稳定币有10个,以欧元作为资产抵押的稳定币有5个;加密货币信托的稳定币共计发行20个;无抵押/算法银行的稳定币共计发行16个。

3、以太坊智能合约为主要技术架构

在目前全球发行的59个稳定币中,基于以太坊智能合约的稳定币至少为32个,占比54.24%;其他还包括Omni Layer、NEO、BitShares、Rootstock、KOWALA、EOS、Stellar、Dash以及尚未公布的技术架构。

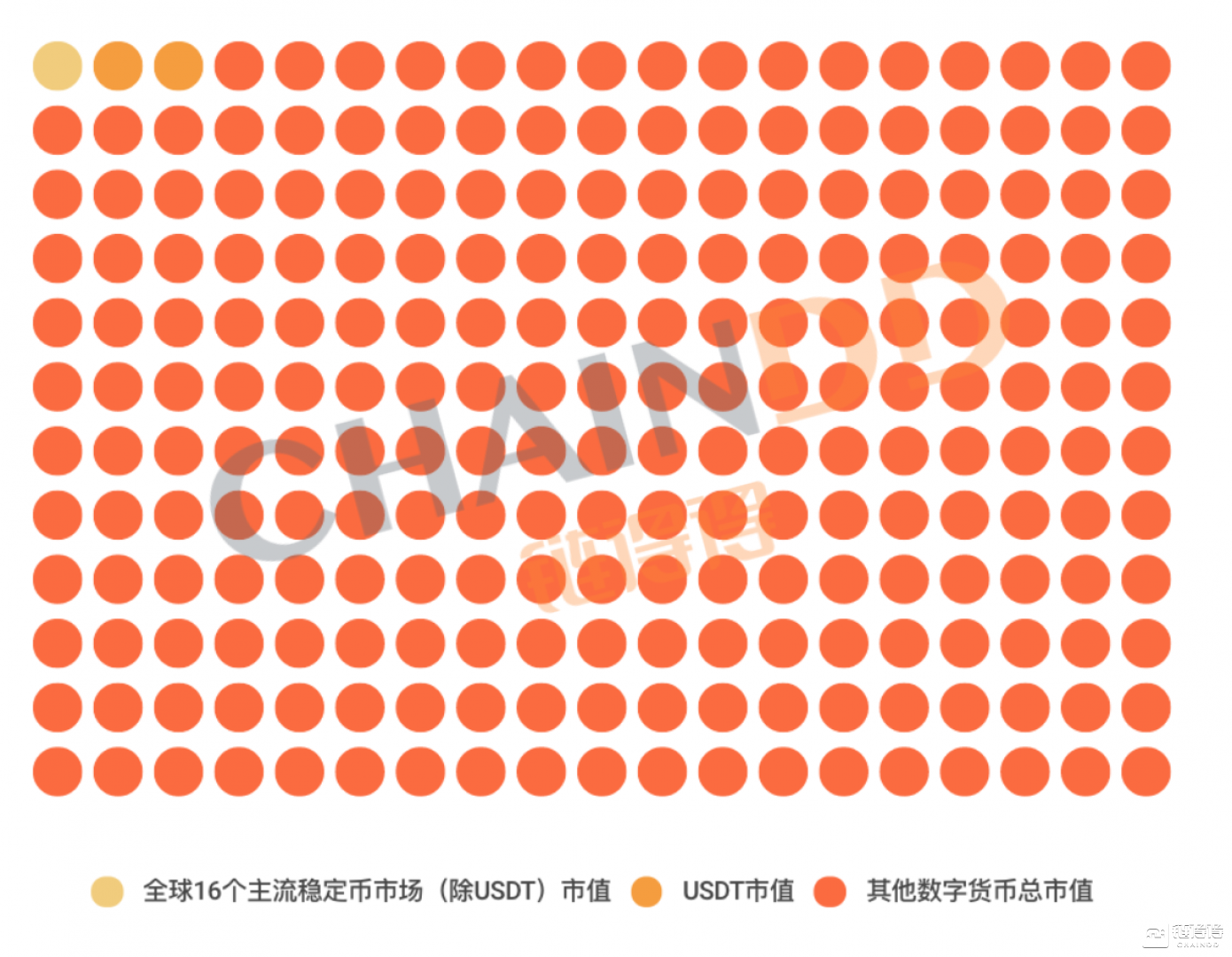

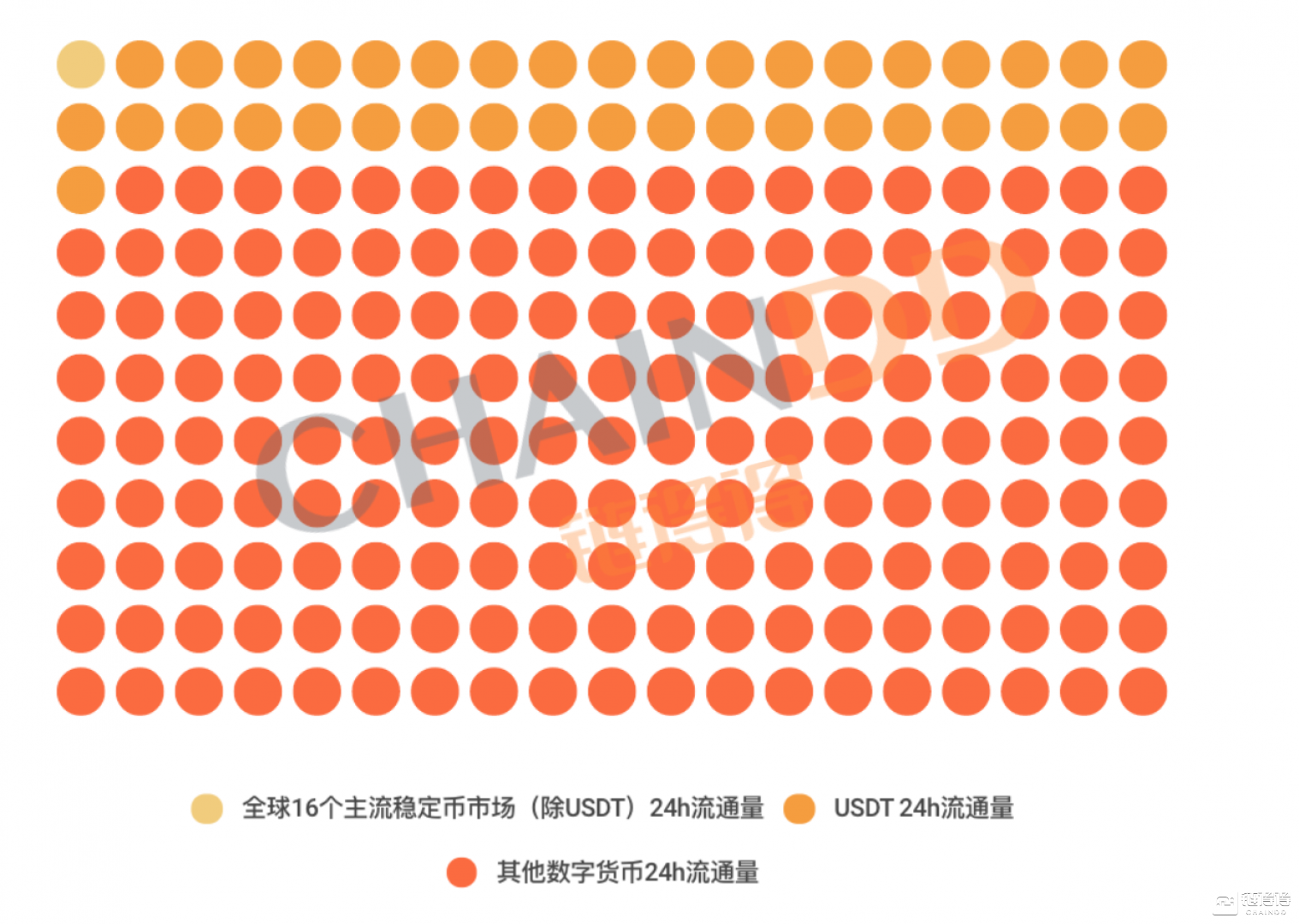

链得得App对目前市场成交量较大的17个主流稳定币进行了市值和24小时成交量统计整理如下图所示:

截至2018年10月30日,从市值来看,数字货币市场的总市值为2033.95亿美元,17个主流稳定币的总市值达22.97亿美元,稳定币占数字货币市场仅有1.13%;稳定币中,USDT的市值为18.13亿美元,占比78.91%;而剩余16个稳定币的总市值仅4.85亿美元,占比21.09%。

而从2018年10月30日24小时市场成交量上看,数字货币市场的总成交量为105.79亿美元,17个主流稳定币的总成交量为20.00亿美元,占比18.91%;排除掉首位的USDT,后九位稳定币的总成交量仅为0.74亿美元,而USDT本身成交量已高达19.26亿美元,占据稳定币市场的96.28%。

仅仅发行量及成交量不能证明USDT是目前最安全可信的稳定币,相反链得得此前文章《【链得得独家】深度调查:危险的USDT》对其超发、滥发、流通和价值背书不透明等种种问题进行深度剖析。但不能否认的事实是,尽管USDT早已“祸根深种”,甚至日前出现暴跌事件,唱衰声此起彼伏,但投资者对其依旧存在高接受度和依赖性。

站在投资者的角度,USDT目前仅是其规避数字货币市场高波动性的兑换手段,并不会以投资的角度长期持有。就流通性、便捷性和共识度而言,投资者选择使用各大交易所中的USDT交易对仍占大多数,这也侧面维持住交易所的USDT持有量,并不会在短期内被大量抛售。

迟到的入局者:曲线翻盘成关键

稳定币的意义较其他数字货币不同,稳定币定位于价值稳定,旨在结合加密支付网络的去中心化系统,同时拥有相对稳定的价格水平。

链得得App对全球稳定币进行了深入的分析,得出结论如下:

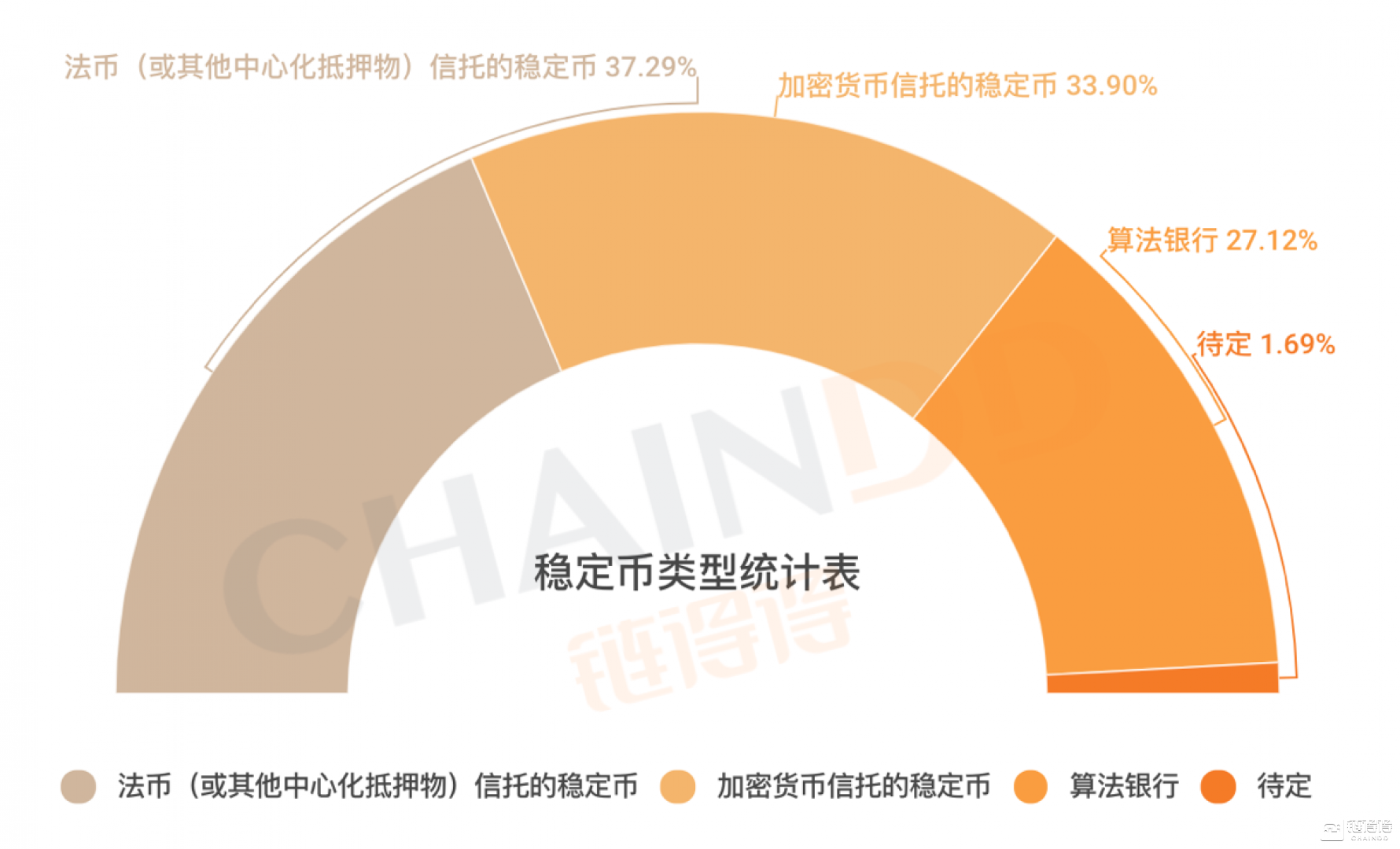

在目前发布的59个稳定币中,法币(或其他中心化抵押物)信托的稳定币共计发行22个,占比37.29%,其中美元作为资产抵押的稳定币占大多数,共计10个,以欧元作为资产抵押的稳定币有5个;加密货币信托的稳定币共计发行20个,占比33.90%;无抵押/算法银行的稳定币共计发行16个,占比27.12%;有1个稳定币类型仍处于待定状态。

在后入局者列表中,相对显眼的两个稳定币是GUSD和PAX。

9月10日,美国纽约州金融监管机构金融服务部(DFS)公布,已授权加密数字货币交易所及托管机构Gemini Trust和金融科技公司Paxos Trust,各自发行挂钩美元的加密数字货币、所谓“稳定币”,为此两家公司需要保证满足该州的反洗钱等监管标准,并履行化解风险的流程。

这也就意味着作为一个受政府监管的法定资产托管人,GUSD和Paxos Trust公司需要定期提供美金背书的审计报告,也就是牺牲独立的货币政策来保证汇率稳定,合规性、透明性和风险控制上优势极为明显。

同时就全球对于数字货币政策的监管形势看,GUSD和PAX更像是数字货币市场与传统金融市场互搏下的临时性产物,是稳定币发展一个尝试性的突破口。

另一方面,随着风口的到来,稳定币的数量井喷,潜⼒与⻛险并存。链得得App对市场现存较有代表性的稳定币分析如下:

TrueUSD(TUSD):团队不直接管理抵押资产,而是采用引入第三方托管的方式,同时引入第三方对资产进行定期审计。通过增加频繁的KYC(用户背景调查)、AML(反洗钱)来增强监管,提高信息的透明度。但手续繁琐,交易时效性难以保证。

DAI:基于以太坊的智能合约,无法人为干预。但稳定性背靠以太坊市值,一旦以太坊出现崩盘,难以预计是否能维持住相对稳定。

BitCNY:每一枚BitCNY均抵押至少两倍价值的比特股(BTS)。为了实现一比一瞄定人民币,系统通过智能合约设置了“强制平仓”和“强制清算”两个机制。类似DAI,BitCNY同样受瞄定货币BTS市值剧烈波动的影响。

Basis:模仿中央银行发行货币的方式,用算法开发三个货币系统(Basis、Bond Token、Share Token)来稳定币值。Bond Token作为央行发行的债券,用于回购Basis。Share Token作为央行发行的股票,用于Basis众筹。但正由于没有抵押物,系统相对脆弱,一旦出现数字货币市场黑天鹅事件,容易造成崩盘。

HUSD:支持四种稳定币(PAX、TUSD、USDC、GUSD)间相互切换,存在风控指标对其进行评估审查。HUSD更像是一揽子稳定币的互换机制,较于单个稳定币,理想状态下会更稳定。但目前评估机制和提币机制尚不明确,透明度存疑。

尽管目前的稳定币模式各有弊端,纷争不断。但路是走出来的,市场在发展也是在试错。由于稳定币的寡头现象,后入局者的竞争相对来说也处在平等阶段,如何使用新模式实现深一层次的币值稳定,从而曲线突破现今USDT的市场垄断,是各大项目需要深思的问题。

稳定币的“不可能三角”,脱离去中心化就是伪需求?

9月23日,知名数字货币投资者,Bitfinex股东之一赵东曾在公众平台发表过对于稳定币的看法,他表示1999年由保罗-克鲁格曼提出货币有个“不可能三角”理论,表示在金融政策方面,资本自由流动,汇率稳定和货币政策独立性三者不可兼得。USDT的成功是放弃了货币政策的独立性,目的是得到高度流动性和锚定美元的“稳定性”。

即保持资本自由流动和货币政策独立性,必须牺牲汇率稳定,实行浮动汇率制;为了稳定汇率,必须限制资本流动,实行外汇管制;保持资本自由流动和汇率稳定,必须放弃货币政策独立性。

以目前流通较为广泛的USDT和GUSD为例,USDT(泰达币)是Tether公司在比特币区块链上发布的基于Omni Layer协议的的稳定代币,号称严格按照“美元本位”的理念发行,每发出一个USDT,都会有一美元储存在银行账户中,同时Tether公司将通过第三方审计证明自己拥有与USDT流通量对等的美元存款。但USDT的发行和销毁受Tether公司专属控制,属于货币发行高度中心化数字货币。而GUSD更是需要通过政府部门严格监管和审计,本质与现代货币相差不远,同样属于脱离去中心化的稳定币类型。

这也是稳定币一直以来被人诟病的原因所在,明明打着“去中心化”区块链的旗号,所行之事依旧与传统中心化金融异途同归。

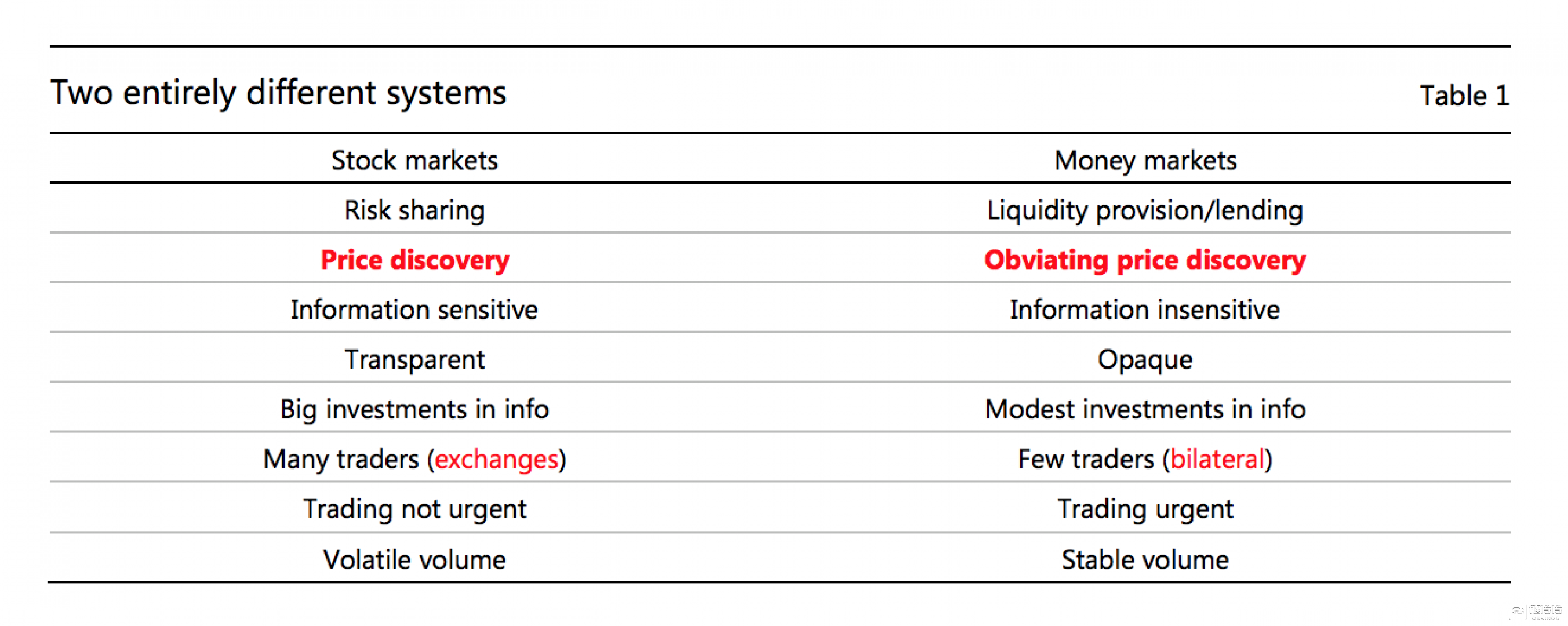

实则不然,稳定币与其他数字货币最大的区别在于其本质上是瞄定法币市场,追求币值的稳定性及流通性。诺贝尔经济学奖获得者之一本特·霍姆斯特罗姆(Bengt Holmstrom)曾在其论文《Understanding the role of debt in the financial system(理解债务在金融系统的作用)》表达对货币市场的看法,智堡研究所对此论文分析指出货币市场服务流动性供应与借款、规避价格发现、信息不敏感、不透明、中等投资信息、交易者少、交易紧急且成交稳定。稳定币在数字货币市场上的身份更多表现在结合加密支付网络进行支付清算、跨境资本流动、提高数字货币的货币流通性等。

图片来源/Bengt Holmstrom论文截图

中国央行数字货币研究所所长姚前、该所业务研究部主任孙浩的文章同样剖析数字稳定代币背后的稳定机制和潜在影响,认为稳定币带来了几点启示:其一,稳定代币希望“锚定”法定货币体系,以求获得代币价值的稳定,较之其他虚拟货币产品,与支付清算、货币市场、跨境资本流动等中央银行业务的潜在关联性更强。其二,稳定代币可能对跨境资本管理框架带来挑战。其三,政府监管的稳定代币与民间稳定代币或有质的不同。其四,在数字资产的世界里,数字法币的缺失是问题的根本,稳定代币的出现一定程度上是这一症结的体现。

在绝大多数情况下,现今的稳定币仍流转于加密数字货币的行业小圈内。在加密数字货币市场仍缺少共识完美的数字法币、脱离全球金融机构监管的自由流通资本几乎无法实现、现实世界未与加密数字货币真正接轨的情况下,仅针对稳定币基于区块链系统的稳定机制而言,无论是促进区块链应用的发展,还是推进加密货币在现实世界的落地,亦或为各国实践央行数字货币提供思路,稳定币都有其存在的意义,不能用简单一句伪需求概述。

现状来看,USDT作为稳定币“龙头”,争议依旧,交易依旧,短期内崩坏的可能性并不大。而稳定币作为数字货币市场的特殊币种,对市场乃至传统金融都有一部分借鉴意义,全局否认并不可取。

是否必须用去中心化的特性拔高对发展初期的整个行业的期待,是值得反思的问题。

【本文原发布于链得得,授权钛媒体App发布,作者:链得得阿得】